遺言書があっても遺留分を侵害していることがあります。相続人によって最低の取り分が保証されています。~相続税をわかりやすく④

金曜日は相続税をわかりやすく紹介しています。

今回は4回目。

遺言があっても特定の相続人や受遺者に財産が偏ると、遺留分(いりゅうぶん)のトラブルが予想されます

遺留分があるのは配偶者、子ども、直系尊属。兄弟姉妹に遺留分はありません。

具体例でいいますと

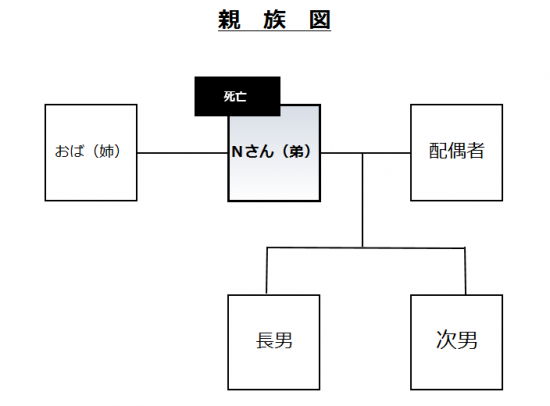

Nさんは、両親を早くに亡くしました。

子どもの頃から、姉に親同然に育ててもらいました。その姉は一人暮らし。その感謝を込めて、財産の4分の1を姉に残したいと考えて、遺言書を作成しました。

その後、Nさんが突然に亡くなりました。

遺言書:有り

法定相続人:配偶者、長男、次男

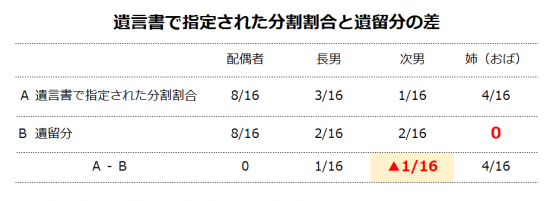

遺言書で指定された分割割合

Nさんの配偶者 8/16 長男3/16 次男1/16 姉(おば)4/16

親族図は下図のとおり

下の図をみていただくと、次男の遺留分が侵害されています

そもそも姉(おば)は相続人ではありませんので、相続人の取り分がすくなくなってしまいました。次男だけ遺留分に達していませんでした。遺留分を侵害されたのは次男です。

次男は、最低の取り分(遺留分)が侵害されているため、遺留分減殺請求(いりゅうぶんげんさいせいきゅう)を行うことができます。

相続人が最低限受け取ることのできる権利(財産)が遺留分です。

ただし、遺留分を有する相続人は、配偶者、子、直系尊属です。兄弟姉妹には遺留分はありません。

遺留分の割合は次のように定められています

① 直系尊属のみが相続人であるときは、3分の1

② その他の場合は、2分の1

※ この場合の遺留分を総体的遺留分といいます。個別的遺留分は、総体的遺留分を法定相続分で配分した割合になります。相続人の組み合わせにより遺留分は相違します。

具体例の遺留分の計算は

配偶者1/2(総体的遺留分)×1/2(法定相続分)=1/4

長 男1/2(総体的遺留分)×1/2(法定相続分)×1/2(長男分)=1/8

次 男1/2(総体的遺留分)×1/2(法定相続分)×1/2(次男分)=1/8

しわ寄せを受けた次男は遺留分の減殺請求を行うことができます

この遺留分減殺の請求権は、父親が亡くなった後に、遺留分が侵害されている贈与や遺贈があったことを知ってから1年以内です。なお、父親の死亡の日から10年を経過すれば、遺留分減殺請求権は消滅します。

遺言を作成するときは遺留分を侵害するような遺言ではなく、遺留分に配慮した遺言を作成するように心配りが必要です。

Every day is a new day!

今日も初夏の1日を元気にお過ごしください!

相続税をわかりやすく!

② 遺産の分割が決まらないときでも、相続税の申告期限が延びることはありません。

③ 亡くなった方が遺言を残していなかった場合は、遺産分割協議書を作成します。

相続した実家が「空き家」だった場合

② 相続税の取得費加算の特例適用を使えるかどうかを検討します。

③ 空き家売却の3,000万円控除を使えるかどうかを検討します。

③ 亡くなった方が遺言を残していなかった場合は、遺産分割協議書を作成します。

空き家売却の3,000万円の特別控除(間違いやすい点)

② 更地で売却の場合、譲渡までに家屋を壊していることが必要です

③ 分割して何度かに分けて売却しても、トータルで1億円判定します。

④ 敷地が被相続人と相続人との共有になっている場合、1億円の判定はこうかんがえます。

⑤ 被相続人しか住んでいなかったという証拠などが必要になります。

金曜日は「相続税をわかりやすく!」を紹介しています。

争族を避けるための基礎知識、相続の権利でよく出てくる問題、節税の三原則などをお伝えしています。

「相続税をわかりやすく!」の記事は

http://www.y-itax.com/category/souzoku/

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~初めて開業する方に、税理士からお伝えします」

・火・木曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「事業承継・税理士の視点」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税についえわかりやすく!」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。また、読者が理解しやすいように厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。弊当事務所との協議により実施した場合を除き、本情報の利用により損害が発生することがあっても、弊事務所は一切責任を負いかねます。