特定口座で取引していたので株式の譲渡は確定申告不要と思っていたが? ~ 贈与や相続・譲渡など資産税[160]

今回は

特定口座を選択していても確定申告が必要な場合があります

を紹介します。

ご質問がありましたので記事にしました。

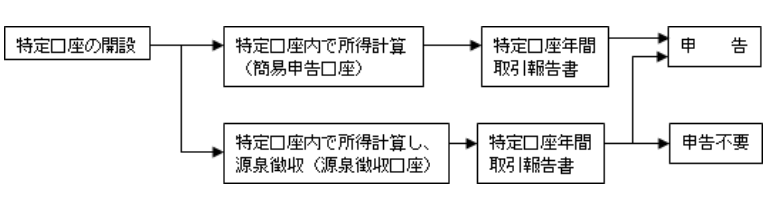

特定口座で管理している場合(「源泉徴収口座」は確定申告不要です)

納税者が、証券会社に特定口座を開設した場合(1取引引業者につき、1口座に限られます。)に、その特定口座内における上場株式等の譲渡による譲渡所得等の金額については、特定口座外で譲渡した他の株式等の譲渡による所得と区分して計算します。

この計算は証券会社が行いますので、証券会社から送られる特定口座年間取引報告書により、簡便に申告(簡易申告口座の場合)を行うことができます。

また、特定口座内で生じる所得に対して源泉徴収することを選択した場合には、その特定口座(「源泉徴収口座」といいます。)における上場株式等の譲渡による所得は原則として、確定申告は不要です。

次のようなイメージです

ただし、次の場合は確定申告をする必要があります

1 他の口座での譲渡損益と相殺する場合

2 上場株式等に係る譲渡損失を繰越控除する場合

1 他の口座での譲渡損益と相殺する場合

つまり、源泉徴収口座内で生じた上場株式等に係る譲渡損失の金額について、確定申告を行うことにより、他の上場株式等に係る譲渡所得等の金額および他の上場株式等に係る利子等の金額および配当等(上場株式等に係る配当等については、申告分離課税を選択したものに限ります。)の金額から控除するときは、その源泉徴収口座に係る上場株式等に係る利子等の金額および配当等の金額は確定申告不要制度を適用できないことから確定申告をする必要があります。

2 上場株式等に係る譲渡損失を繰越控除する特例の適用を受ける場合

つまり、上場株式等を証券会社を通じて譲渡したことにより生じた譲渡損失の金額は、確定申告により、その年分の上場株式等に係る配当所得等の金額(上場株式等の配当等に係る利子所得の金額及び配当所得の金額の合計額をいいます。なお、上場株式等の配当等に係る配当所得については、申告分離課税を選択したものに限ります。)と損益通算することができます。

また、損益通算してもなお控除しきれない譲渡損失の金額については、翌年以後3年間にわたり、確定申告により上場株式等に係る譲渡所得等の金額及び上場株式等に係る配当所得等の金額から繰越控除することができます。

(出所:国税庁 タックスアンサー 「特定口座制度」「上場株式等に係る譲渡損失の損益通算及び繰越控除」)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

秋分の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。