被相続人が亡くなる前3年以内の贈与財産は相続財産に加算します。贈与税のかからなかった贈与なら相続税申告に含まれないと勘違いしないように ~ 贈与や相続・譲渡など資産税[58]

相続税に関する記事です。

今回は

贈与税のかからなかった贈与なら相続税申告に含まれないと勘違いしないように。贈与税の基礎控除額以下の贈与や亡くなった年に受けた贈与も加算します

を紹介します。

相続開始前3年以内に被相続人から贈与を受けた財産は次のように取り扱います

相続などにより財産を取得した人が、被相続人からその相続開始前3年以内に贈与を受けた財産があるときには、その人の相続税の課税価格に贈与を受けた財産(贈与のときの価額)を加算します。

たとえば

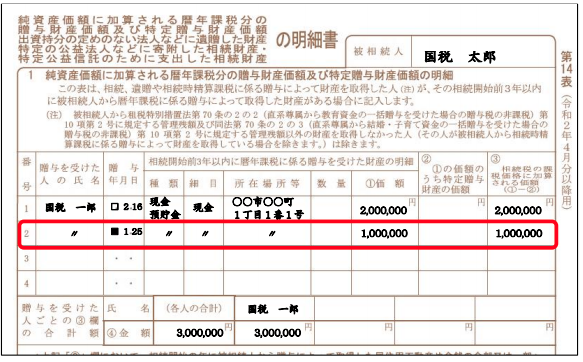

父親の死亡に伴い財産を相続しましたが、父親が亡くなる前年に200万円、前々年に100万円の現金の贈与を父親から受けていました。

なお、前年に贈与を受けた200万円については、贈与税の申告をしています。

贈与税の基礎控除額以下の贈与(前々年の100万円)も相続財産に加算します

つまり、前年の200万円、前々年の100万円、どちらも被相続人(父親)が亡くなる前3年以内に財産の贈与を受けています。第14表の明細書に記載します。

ただし、贈与税が非課税となる財産については記載する必要はありません。(たとえば、亡くなった方からの贈与税の配偶者控除、住宅取得等資金贈与の非課税などの適用受けた部分は相続財産に加算することはありません)

一方、前々年100万円の現金の贈与は、贈与税が課税されないということにすぎません、非課税財産の贈与ではありません。したがって、3年以内の贈与であれば、100万円は相続税の課税価格に加算されます。

(出所:国税庁HP 相続税の申告書作成時の誤りやすい事例集 事例14)

相続開始前3年以内に被相続人から贈与を受けた財産については

① 被相続人から生前に贈与された財産のうち相続開始前3年以内に贈与されたもので、贈与税の非課税財産に当たらない場合には、贈与税が課されていたかどうかに関係なく加算します。

② したがって、贈与税の基礎控除額(110万円)以下の贈与財産や死亡した年の贈与財産の価額も加算することになります。

③ 贈与税が課されている場合には、その人の相続税額からその贈与税額を控除します。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

初夏の日曜日を朗らかにお過ごしください。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・火曜日は「消費税」

・水曜日は「消費税」

・木曜日は「経理・会計」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。