相続税のかからない人には「相続時精算課税制度」は効果的。上手に活用しましょう。

贈与税の制度には2種類の制度があります。

そのうちのひとつ、「相続時精算課税制度」を他の制度と比較して紹介します。またその制度の活用を考えていきます。

相続時精算課税とは

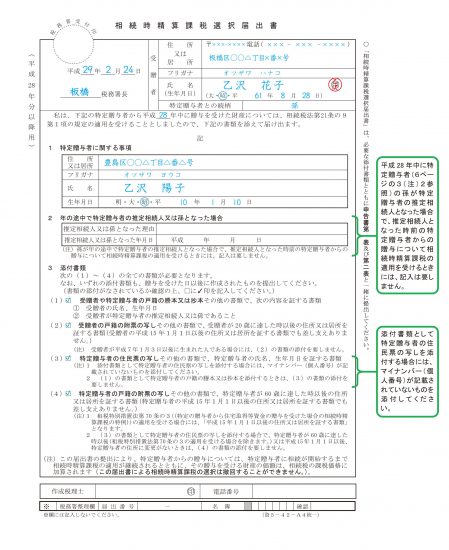

贈与税は、財産110万円超をもらった人にかかります。(暦年課税)しかし、相続時精算課税を受ける旨の届出書を、税務署に提出すれば、子が親から財産(2,500万円以下)をもらっても贈与税はかかりません。これが「相続時精算課税制度」です。

親から子(孫)への贈与の主な非課税制度は、ざっくりと次の3つです。

① 暦年贈与課税

・非課税 年間110万円

・贈与される方は、使い途は自由です(子だけではなく誰でも活用できます)。

・②と合わせて活用できます。

② 住宅取得等資金(贈与の特例)

・平成29年中 700万円(省エネ住宅の場合1,200万円)※

・贈与される方は20歳以上の子・孫・ひ孫

・贈与する人は、父母・祖父母・曾祖父母

・①または③との併用可能

※くわしい住宅取得等資金の贈与の特例の説明はこちら(7/17)(7/24)

③ 相続時精算課税

・非課税 累積2,500万円

・贈与される方の使い途は自由です(20歳以上の子、孫)

・贈与する方は、60歳以上の父母、祖父母

・②と合わせて活用できます。

※1相続時精算課税を選択すると、暦年贈与課税の適用は受けられません。

※2住宅取得等資金に係る相続時精算課税は平成33年12月31日までは親の年齢は60歳未満でも適用が可能です。

相続税がかからない親の場合に相続時精算課税制度を活用しましょう。

この制度で相続税が節税できるものではありません。この制度は相続税の基礎控除額の先取りを考えると分かりやすいと思います。

しかし、相続税がかからない親の場合は、親から子供に贈与税を心配することなく、2,500万円の資金援助ができます。これはメリットです。

親に相続が起こっても、子供が生前贈与で取得した財産(2,500万円)を加えて親の遺産額が相続税の基礎控除額※以下の場合は、もともと相続税はかからないからからです。

※ 相続税の基礎控除額=3,000万円+(600万円×法定相続人の数)

月・水・金は次のとおり税務の記事を

月曜日は「マイホームの税金の手引き」

水曜日は「会社設立後に必要な手続きと必要な書類」

金曜日は「いざそのときにあわてないための相続税や贈与税に関する知識」

・「『一般の贈与税制度(暦年課税)』と『相続時精算課税制度』と、どちらを使います?中身はかなり違います。」はこちら(8/4)

贈与税・相続税に関するご質問・ご相談については、窓口から電話やメールでお気軽にご相談ください

火・木・土曜日は、最近は「介護事業の基礎知識バージョンアップ編」として、記事を紹介しています。

介護事業の基礎知識バージョンアップ編は、次のとおりです。

・「大東市がつくった株式会社が、総合事業改革塾を開校する。」はこちら(7/29)

・「大東市がつくった株式会社の理念は、全国で200億円~1,000億円の社会保障費を削減し、国民を健康にする」はこちら(7/30)

・「大東市の逢坂伸子氏の取り組み その1」はこちら(8/1)

・「大東市の逢坂伸子氏の取り組み その2」はこちら(8/3)

・「NHKクロ現プラス『介護保険の大改革』大東市の取り組み その1」はこちら(8/5)

・「NHKクロ現プラス『介護保険の大改革』大東市の取り組み その2」はこちら(8/6)

・「NHKクロ現プラス『介護保険の大改革』その3」はこちら(8/8)

・「NHKクロ現プラス『介護保険の大改革』その4」はこちら(8/10)

「介護事業の基礎知識バージョンアップ編」は、ケアビジネスに関心がある方やこれから介護事業の経営に取り組まれようと考えられている方を対象に、介護事業に関する基本的で重要な事項を紹介する内容にしていきます。

入門書よりさらに分かりやすい「門前書」を目指して、介護事業の基礎知識をバージョンアップさせるとともに、お会いする介護事業者の方の取り組み方や考え方などを紹介していきたいと思っております

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。また、読者が理解しやすいように厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。

弊当事務所との協議により実施した場合を除き、本情報の利用により損害が発生することがあっても、弊事務所は一切責任を負いかねます。