相続時における配偶者居住権の評価の特徴について(法定評価制度) ~ 贈与や相続・譲渡など資産税[12]

金曜日は資産税の記事で「配偶者居住権」を紹介します。

今回は

相続時における配偶者居住権の評価の特徴について(法定評価制度)

を紹介します。

配偶者居住権とは(ざっくりと)

配偶者が相続開始時に居住していた被相続人所有の建物を対象として,終身または一定期間,配偶者に建物の使用を認めることを内容とする法定の権利です。

遺産分割や被相続人の遺言により、配偶者に「配偶者居住権」を取得させることができます。

配偶者居住権の評価は法定評価制度です

相続時にあたっての財産評価では、配偶者居住権の価額は相続税法第23条の2※に規定する法定評価に基づき評価する必要があります。

他の評価方法で申告することは認められません。

つまり、配偶者居住権の価額を不動産鑑定士による不動産鑑定評価額によることは認められていません。

※ <参考>相続税法

第23条の2 配偶者居住権等の評価

「配偶者居住権の価額は、第1号に掲げる価額から同号に掲げる価額に第2号に掲げる数及び第3号に掲げる割合を乗じて得た金額を控除した残額とする。」

配偶者居住権の評価に、法定評価制度が適用された理由は次のとおりです

■配偶者居住権は譲渡禁止となっていため時価の解釈にゆだねるのは馴染まない。

■配偶者居住権の価額は解釈が確立されておらず、解釈にゆだねた場合、課税の公平性が確保できなくなる可能性があります。

配偶者居住権に関係する評価区分は4つあります

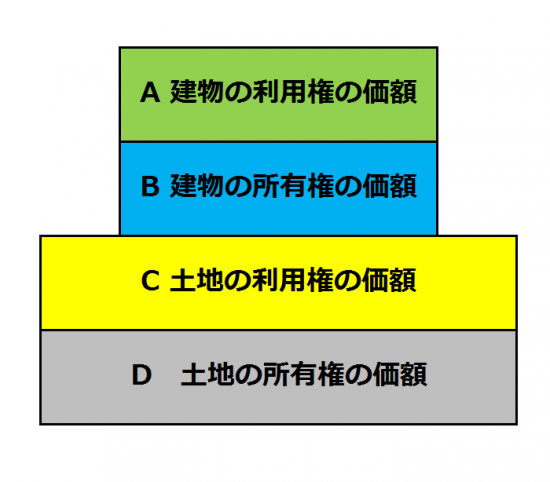

配偶者居住権が設定された家屋と土地の評価区分は次のようなイメージになります。

A~Dはおのおの次のような区分になります。

A 建物の利用権 → 配偶者居住権の価額

B 建物の所有権

C 土地の利用権 → 配偶者居住権に基づく敷地利用権の価額

D 土地の所有権

AとCは配偶者の財産、BとDは所有者の財産として評価することになります。

また、CとDは一定の条件をクリアーすれば、小規模宅地の課税の特例を受けることができます。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

向暑の1日を元気にお過ごしください。

贈与や相続・譲渡など資産税

[1] 父親が息子に時価より低額で、土地を譲渡した場合の所得税・相続税の考え方

[2] 長男がすべての財産を相続するかわりに、次男に従来から所有していた長男の土地を引き渡した場合に譲渡所得が発生します

[3] 離婚により自宅を妻に残産分与しました。夫は譲渡所得の申告が必要になります

[4] 離婚により住宅ローン付きの自宅を、妻に財産分与しました。妻は住宅ローン控除をうけられますか?

[5] 離婚により住宅ローン付きのマンションを、夫が妻に残産分与しました。夫の税金はどうなりますか?

[6] 離婚により住宅ローン付きのマンションを、夫が妻に残産分与しました。妻の税金はどうなりますか?

[7] 配偶者居住権は、配偶者の死亡により権利が消滅することを利用する節税術としてのメリットより、デメリットの方が大きい

[8] それぞれ子どもがいる高齢者同士が再婚した場合の「配偶者居住権」の利用方法

[10]配偶者居住権の対象となる建物を、その後に配偶者が取得した場合

[11]事業を廃止し、店舗兼住宅を居住用のみとして建物を使用する場合の配偶者居住権の取扱い

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「介護事業」

・水曜日は「消費税」

・木曜日は「知っておきたい法人節税策の基礎知識」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「開業の基礎知識~創業者のクラウド会計」

・日曜日は、テーマを決めずに書いています。

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。