個人から個人に契約者変更(生命保険契約を贈与)した場合 ~ 確定申告で間違いやすい項目㉑

今回は

個人から個人に契約者変更をして生命保険契約を贈与した場合

の贈与税の考え方を紹介します。

たとえば次のようなケースです

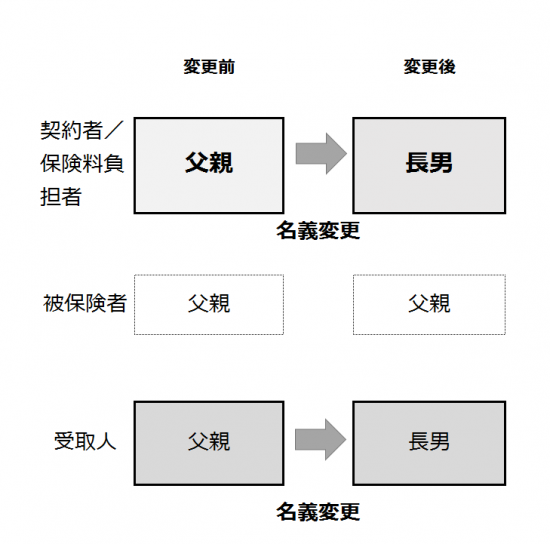

父親が契約者および被保険者となって、保険料を負担していた生命保険契約があります。

その契約について、平成31年に契約者と受取人を長男名義に変更しました。

今まで父親が払い込んだ保険料に相当する金額を、長男が贈与を受けたとして、贈与税を計算して、令和2年の申告期限までに贈与税の申告する必要がありますか?

名義変更があった年に贈与税の課税関係は発生しませんので、申告は必要ありません

生命保険契約に係る契約者および保険金受取人の名義変更があったとしても、その名義変更があった年に贈与税の課税関係が生じることはありません。

将来

長男が保険契約を解約し、解約返戻金を受け取った場合や保険契約の満期時に保険金を取得したとき

保険金受取人以外の者(このケースでは父親)が負担した保険料の金額に対応する部分については、贈与により取得したものとみなされて長男に贈与税が課税されることになります。その際に贈与税の申告が必要になります。

<参考>

相続税法

第5条 贈与により取得したものとみなす場合

「生命保険契約の保険事故(傷害、疾病その他これらに類する保険事故で死亡を伴わないものを除く。)または損害保険契約の保険事故(偶然な事故に基因する保険事故で死亡を伴うものに限る。)が発生した場合において、これらの契約に係る保険料の全部または一部が保険金受取人以外の者によって負担されたものであるときは、これらの保険事故が発生した時において、保険金受取人が、その取得した保険金(略)のうち当該保険金受取人以外の者が負担した保険料の金額のこれらの契約に係る保険料でこれらの保険事故が発生した時までに払い込まれたものの全額に対する割合に相当する部分を、当該保険料を負担した者から贈与により取得したものとみなす。」

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

冬の1日を元気にお過ごしください。

確定申告で間違いやすい項目

① 妻が契約者になっている生命保険の保険料、生命保険料控除の対象となりますか?

② 事業を始めた個人が、青色事業専従者に給与を支払うこととなった時の手続き

③ 事業を始めた個人が、開業準備期間中に支出した費用(開業費)

④ 年末、年内に納品した分で未請求の売掛金の記帳を忘れずに【決算】

⑤ プライベート用と事業用の混ざった支出のうち、いくらが必要経費で落とせるのか?

⑥ 中古車を購入しプライベートで使っていたが、車を事業に使った(転用)場合の減価償却費の計算

⑦ パートやアルバイトなど。2か所以上から給与をもらっている方の確定申告

⑧ 令和元年10月から変更されている「住宅ローン控除」の控除期間

⑨ 単身児童扶養者とは?「令和2年分給与所得者の扶養控除等申告書」

⑩ 確定申告や年末調整で16歳未満の扶養親族を記載する理由とは

⑬ 副業で稼いだ結果、確定申告をしなかった場合(無申告)の加算税などのペナルティ

⑭ 個人事業主が事業を廃止した場合、消費税で注意が必要な3つのポイント

⑮ 「居住用財産譲渡の3,000万円控除」と「住宅ローン控除」の重複適用について

⑯ 前年の「住宅ローン控除」の適用をやめて、本年に「居住用財産譲渡の3,000万円控除」を適用することができます

⑰ 売却した上場株式の取得価額がわからない場合の「取得価額」の算定のしかた

⑱ 株式を売却したときの、総収入金額の収入すべき時期について

⑲ 確定申告で選択した「上場株式等の譲渡所得等」の課税方式は変更することはできません

⑳ 申告し忘れた過去の上場株式等の譲渡損失の申告について「更正の請求」により損失控除ができる場合

災害を受けた個人が知っておきたい税金の負担が軽くなる仕組み

雑損控除

① 災害を受けた個人が知っておきたい税金の負担が軽くなる仕組み

③ 損失額が不明の場合には「損失額の合理的な計算方法」で算出します

⑤ 現状回復のための支出がある場合(翌年・翌々年に支出した災害関連支出)

⑥ 原状回復費用から資産の損失額を控除した残りが災害関連支出となります

⑦ 災害による控除対象となる資産とはどのような資産か?たとえば「現金」は?

⑧ 「家財の搬出費用」「ホテルの宿泊費用」は災害関連支出の対象となりますか?

⑨ 損害を受けたことにより支払い受ける保険金や損害賠償金は、損失から差し引きます

⑩ 災害年の翌年に災害関連支出をした場合には、「雑損失の金額の計算書(2年目以降)」を使用します

個人の確定申告について、次の記事を参考にしてください。

水曜日の「消費税」はお休みしました。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「介護事業」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日はテーマ決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。