夫婦共働き世帯のうち配偶者の給与収入103万円以下として扶養内でパートをしているケース(「源泉徴収票」の記載の仕方と見方」) ~ 定額減税(その60)

定額減税の記事を掲載します。

納税者本人(合計所得金額1,805万円以下)で同一生計配偶者が扶養内でパートをしているケースの「源泉徴収票」の定額減税の記載

を紹介します。

たとえば

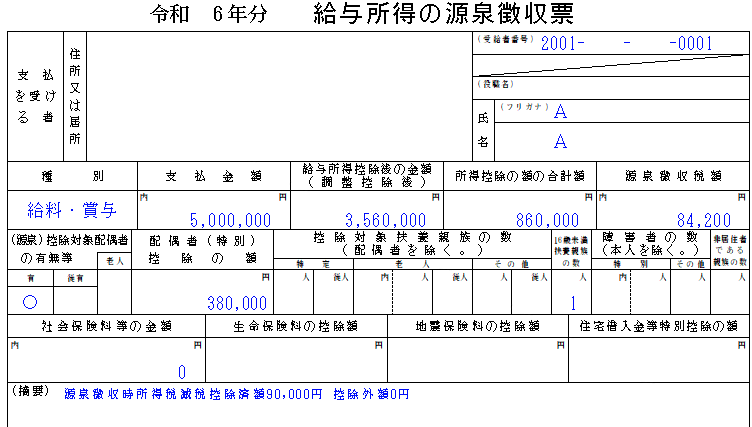

A:本人 甲社勤務 給与収入 5,000,000円 年末調整の対象

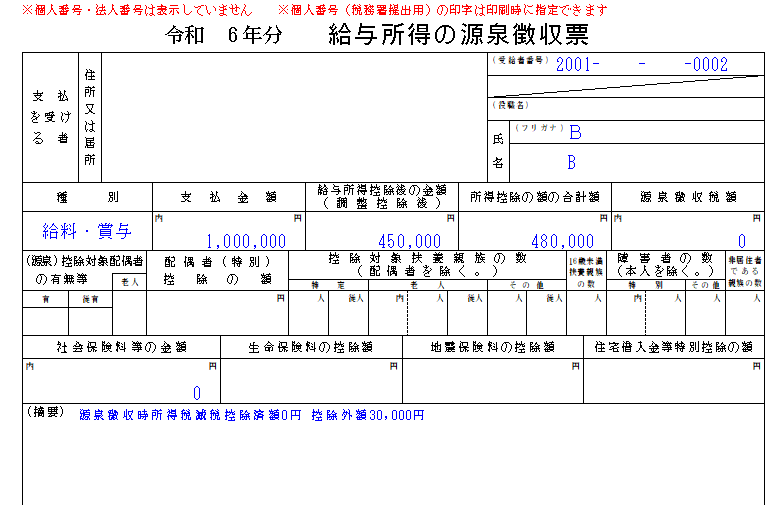

B: 同一生計配偶者 乙社勤務 給与収入 1,000,000円 年末調整の対象

C:16歳未満扶養親族

次のような源泉徴収票になります

Aの源泉徴収票

ポイントは

1 AとBは、甲社と乙社で、各々年末調整が行われます。

2 Bは、乙社での年末調整後、合計所得金額が48万円以下であることが確定します。最終的には源泉徴収税額が発生しません。乙社で年調減税額の控除は実施しません。

3 つまり、甲社においてAの年調減税事務でBの分の年調減税額が控除されます。

4 一方、乙社はBに対して給与を支払っています。Bに対して源泉徴収票の交付が必要です。摘要欄には①「源泉徴収時所得税減税控除済額0円」、②「控除外額30,000円」と記載が必要となります。

すなわち、Bは定額減税の対象外で年調減税額はありません。

Bの源泉徴収票は次のような源泉徴収票になります。

乙社で月次減税事務が実施された場合

年末調整後の合計所得金額は48万円以下ですので、乙社で年調減税額の控除を実施しません。摘要欄の記載は同じになります。

(出所:国税庁 令和6年分所得税の定額減税のしかた)

→ 定額減税額に基づき精算を行う「年調減税事務」と源泉徴収票のチェックポイント(同一生計配偶者がいるケース)

→ 源泉徴収票のチェックポイント(同一生計配偶者が非控除対象配偶者に該当するケース

→ 源泉徴収票のチェックポイント(同一生計配偶者が非控除対象配偶者で同居特別障害者に該当するケース)

→ 本人が「年末調整の対象」となるが「定額減税の対象外」となるケース(「源泉徴収票」の記載と見方

→ 納税者本人が年末調整の対象とならないケースと定額減税(「源泉徴収票」の記載)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

立冬の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。