土地の取得に、贈与を受けた住宅取得等資金を全額使いました。「住宅取得等資金の贈与の非課税」の適用は受けられますか?

「住宅取得等資金の贈与の非課税」で誤りやすい事例の5回目。多くの方が活用を検討されている制度だと思います。多くの方にこの連載記事を読んでいただいているようです。

毎週日曜日は、2018年の確定申告に向けて、「住宅取得等資金の贈与の非課税」の誤りやすい事例を紹介しています。

どういうことか、具体的事例で説明します。

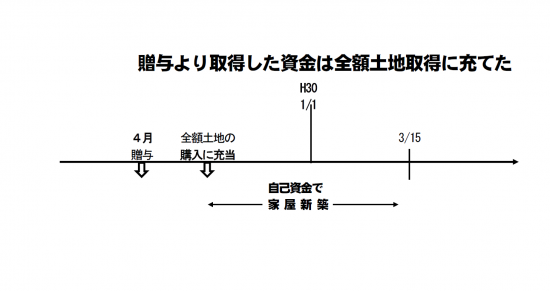

Q 平成29年4月に父親から700万円の贈与を受けて土地を購入した。平成30年1月に自己資金で家屋(住宅)を建てました。

この土地の購入契約は、住宅用家屋の新築や取得とともに取得する土地にあたりません。特例の適用は受けられますか?

土地の購入時期と住宅用家屋の新築時期にタイムラグがある場合です。また、土地の購入契約は、家屋の新築請負契約と同時にされたものでではなく、家屋の新築請負契約を締結することを条件とするものではなかった場合です。

A 特例の適用は受けられます。

特例の適用対象となる住宅取得等資金の範囲には、居住用家屋の新築(住宅取得等資金の贈与を受けた日の属する年の翌年3月15日までに行われたものに限る)に先行してするその敷地の用に供される土地等の取得のための資金が含まれます。

また、贈与により取得した金銭が、土地等の取得の対価に充てられ、住宅用家屋の新築の対価に充てられた金銭がない場合であっても、その土地等の取得に充てられた金銭は住宅取得等資金に該当します。

ただし、次のように家屋が完成していることが条件です。

住宅取得等資金の贈与を受けた年の翌年3月15日までに、取得した土地の上に住宅用家屋を新築(新築に準ずる状態として、屋根(その骨組みを含みます。)を有し、土地に定着した建造物として認められる時以後の状態にあるものを含みます。)していない場合には、当該贈与により取得した金銭については住宅取得等資金の贈与の特例の適用はありません。

制度は簡単そうにみえますが、以外と複雑です。

気になる点や疑問点があれば、電話やメールでお気軽にご相談ください(来所していただける場合は初回無料です)。

日曜日の「住宅取得等資金の贈与の非課税」の誤りやすい事例は次のとおりです。

・「住宅ローン控除との併用できますか?」はこちら(11/12)

・「贈与は受けたが、マンションは建築中。適用は受けられますか?」こちら(11/5)

・「贈与は受けたが、家が完成しない。非課税の適用が受けられますか?」はこちら(10/29)

・「贈与は受けたが、住宅に住めない!非課税の適用は受けられますか?」はこちら(10/22)

「住宅取得等資金の贈与の非課税」の解説は、次の記事を参考にしてくださいね。

・「息子がマイホームを購入し、不足資金を親が援助します」はこちら(7/10)

・「子供が親から住宅資金をもらった場合の贈与税の非課税」はこちら(7/17)

・「リフォーム資金を親が出資した場合も〝贈与の特例〟を使えます」はこちら(7/24)

ブログは、次のように曜日によりテーマを決めて書いています。

月曜日は、開業予定者や創業者を対象に

「開業の基礎知識~初めて開業する方に、税理士からお伝えします」

最近よく読まれている記事

・「開業前のための基礎知識②~退職後に郵送される給与所得の源泉徴収票の保管を忘れずに!」はこちら(11/13)

火・木曜日は、「介護事業の基礎知識バージョンアップ゚編」として記事を紹介しています。

最近よく読まれている記事

・「平成30年度介護報酬改定まで、あと4か月およびそのスケジュール感」はこちら(8/17)

・「大阪の健康寿命は短い。男69歳(ワースト4)女72歳(ワースト3)~大阪の健康寿命をのばす大阪健康寿命延伸産業創出」はこちら(7/9)

水曜日は、「同族会社とその役員の手引き」

土曜日は、「“会計”に挫折した起業者の方を対象に、起業者の会計超理解ハンドブック」

最近よく読まれている記事

・「損益計算書は5つの“利益”だけ覚えてください!」はこちら(11/11)

免責

記事の内容は、投稿時点での税法その他の法令に基づき記載しています。また、読者が理解しやすいように厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。

弊当事務所との協議により実施した場合を除き、本情報の利用により損害が発生することがあっても、弊事務所は一切責任を負いかねます。