認定NPO法人等に対する寄付金は「寄付金控除」または「認定NPO法人等寄付金特別控除」、有利な方を選択することができます ~ 確定申告で間違いやすい項目60

所得税に関係する記事を掲載します。

今日は

認定NPO法人等に対する寄附金は、所得控除または税額控除を有利な方を選択することができます

を紹介します。

寄付金控除(所得控除)とは

認定NPO法人等に対して、その法人に係る認定または特例認定の有効期限内に支出した寄付金は、寄付金控除の対象となります。

認定NPO法人とは

所轄庁(都道府県知事または指定都市の長)の認定を受けた認定NPO法人(特例認定NPO法人を含みます)をいいます。

認定NPO法人等の該当するかどうかは、内閣府のホームページのNPO法人ポタールサイトで確認できます。

寄付金控除(所得控除)の金額は次の算式で計算します

次の(AまたはB)いずれか低い金額-2千円=寄附金控除額

A: その年に支出した特定寄附金の額の合計額

B: その年の総所得金額等の40%相当額

※ 総所得金額等とは

純損失、雑損失、その他各種損失の繰越控除後の総所得金額、特別控除前の分離課税の長(短)期譲渡所得の金額、株式等に係る譲渡所得等の金額、上場株式等に係る配当所得の金額、先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

認定NPO法人等に対する寄付金を支出した場合には「認定NPO法人等寄付金特別控除(税額控除)」を選択することができます

つまり、「寄付金控除」と比べて有利な方を選択することができます。

いずれの控除を受けることができるかは寄付者の所得金額や寄付金の額により異なります。

認定NPO法人等寄付金特別控除(税額控除)とは

その年中に支出した寄附金の額の合計額から2千円を控除した金額の40%相当額をその年分の所得税額から控除できます。

つまり、算式は次のとおりです

(寄附金の額の合計額-2千円)×40%=税額控除額

【注1】寄附金の額の合計額は、総所得金額の40%相当額が限度です。

【注2】税額控除額は所得税額の25%相当額が限度です。

さらに個人住民税では税額控除が適用できます

都道府県または市区町村が条例で指定した認定NPO法人等に個人が寄附した場合、個人住民税(地方税)の計算において、寄附金税額控除が適用されます。

具体的には

認定NPO法人等に対する寄附金のうち条例で指定されている寄附金や、NPO法人のうち住民の福祉の増進に寄与する寄附金として条例で個別に指定されている寄附金は、個人住民税の控除を受けることができます。

算式は次のとおりです

(寄附金の額の合計額-2千円)×10%=税額控除額

【注1】寄附金の額の合計額は、総所得金額の30%相当額が限度です。

【注2】条例で指定する寄附金の場合は、次の率により算出します。

■ 都道府県が指定した寄附金は4%

■ 市区町村が指定した寄附金は6%

■ 都道府県と市区町村双方が指定した寄附金の場合は10%です。

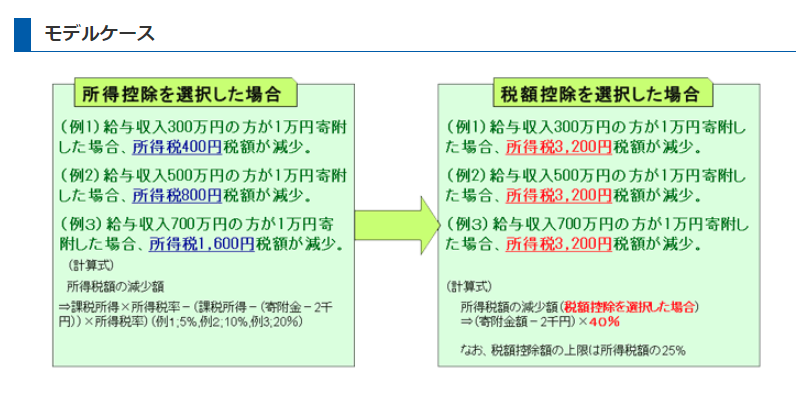

次のように税額控除を選択した場合が有利になるケースが多いと思います

(出所:タックスアンサー 国税庁、内閣府HP)

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

春の1日を朗らかにお過ごしください。

トップの画像の花はミモザだと思いますが。

鮮やかな、美しい黄色で咲いています。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」または「決算書の読み方」など

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。