固定資産税はどうやって計算されるのか?固定資産税の計算方法 ~ 空き家問題⑦

住宅用土地にかかる固定資産税と、空き家問題とは関係しています。

住宅用の建物が建っていれば、空き家でも住宅用地の特例が受けられるからです。

今回は具体的な事例で

住宅用地の固定資産税の計算方法

を紹介します。

毎年の固定資産税は次のような計算で税額が決まります

土地の課税標準額 × 税率1.4% = 年税額

住宅用地に対する課税標準の特例というものがあります

人の居住の用に供する家屋の敷地であれば、住宅用地の固定資産税の課税標準を1/3に、小規模住宅用地になれば200㎡までは課税標準額の1/6となります。

次のとおりです。

(出所:大阪市「住宅用地の課税標準の特例措置」)

(出所:大阪市「住宅用地の課税標準の特例措置」)

住宅用地の税負担の調整措置

負担水準(評価額等に対する前年度課税標準額等の割合)が高い土地は税負担をすえおき、負担水準が低い土地については段階的に税負担を引き上げていく仕組みになっています。

この仕組みによって、価格が下がった土地でも、負担水準が低いものは、段階的に税負担が上昇する場合があります。

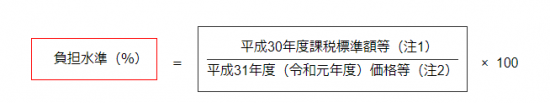

負担水準の算式はつぎのとおりです

(注1)平成30年中に分合筆等があった場合は、その土地に類似する土地の平成30年度課税標準額に比準する額となります。

(注2)住宅用地については、評価額に住宅用地の特例措置(小規模住宅用地…1/6,一般住宅用地…1/3)を適用した額(本則課税標準額)になります。

負担水準が100%以上の場合は、本則課税標準額(価格×1/6)にすえおかれます。

一方、負担水準が100%未満の場合は、課税標準額が徐々に引上げられるようになっています。

(出所:東京都「Q20負担調整措置とは何ですか?」)

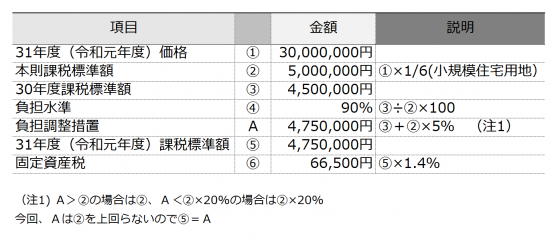

負担調整措置を踏まえて、具体的な固定資産税を計算します

■平成29年11月に住宅を新築

■土地の面積:100㎡、家屋の床面積100㎡(木造2階建)

■土地の価格(評価額)は次のとおり

31年度(令和元年度)価格 30,000,000円

30年度固定資産税課税標準額 4,500,000円

土地(住宅用計算例)

それほど複雑な計算ではありません。固定資産税は賦課決定方式の税金です。

申告納税方式の所得税などと違って、普段は注意がゆきとどかない税金です。

空き家問題の記事

③ 家を取り壊しても固定資産税評価額がそのまま課税対象となるわけではありません

④ 空き家発生のメカニズムを押さえると空き家問題の対策が取りやすい

⑤ 空き家のコスト(管理費用など)は、そもそもどれぐらいかかるのか?

⑥ 毎年かかる住宅用土地の固定資産税は、どのように計算されているのか?

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

秋の1日を元気にお過ごしください。

経営者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。とくに創業者には次のようなサービスを提供しています。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しています。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成31年度介護報酬改定の重要事項」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日はテーマを決めずに書いています

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。