外形課税の新ルール。資本金1億円以下の100%子法人が外形標準課税対象になるケースがあります ~ 法人節税策の基礎知識[108]

地方税の法人事業税に関する記事を掲載します。

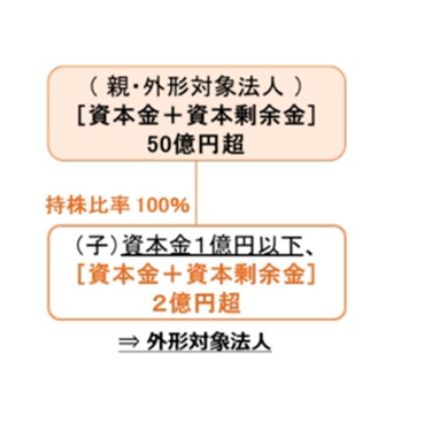

払込資本の額が50億円超の親法人の100%子法人は、資本金1億円以下でも、払込資本の額が2億円超であれば、新たに外形標準課税の対象となります

を紹介します。

法人事業税の外形標準課税の対象法人は

事業年度末日において資本金1億円超の法人です。

ただし、100%子法人への対応として、新ルールが創設されます。新ルールは、令和8年4月1日以後開始事業年度から適用されます

次の要件(A~C)をすべて満たす法人は、外形標準課税の対象となります

A:所得等課税法人(注1)以外の法人で、事業年度末日において資本金が1億円以下

B:特定法人(注2)との間にその特定法人による法人税法に規定する完全支配関係がある法人または100%グループ内の複数の特定法人に発行済株式等の全部を保有されている法人

C:事業年度末日に払込資本の額(資本金+資本剰余金)(注3)が2億円超

次のようなイメージです

注1 所得等課税法人とは

事業税が非課税の法人、公益法人等、投資法人、特定目的会社および一般社団法人(非営利型法人に該当するものを除く。)一般財団法人(非営利型法人に該当するものを除く。)などをいいます。

注2 特定法人とは

払込資本の額(資本金+資本剰余金)が50億円を超える法人(外形標準課税の対象外である法人を除きます)および保険業法に規定する相互会社(外国相互会社を含む。)です。

注3 ここでの払込資本の額(資本金+資本剰余金)とは

令和6年3月30日以後にその法人が行う一定の配当等により減少した払込資本の額を加算します。

言い換えますと、100%子法人等が親会社に対して“資本剰余金の配当等”を行った場合、その配当により「減少した払込資本の額」を100%子法人等の払込資本の額に加算して外形標準課税の対象か否かを判定します。

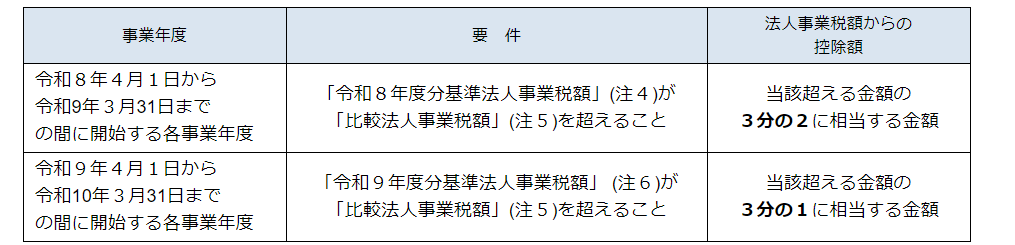

税負担軽減の措置があります

100%子法人等への対応により外形標準課税の対象となった法人は、次のように税負担が軽減されます。

つまり、外形標準課税の対象となって、負担が増えた分の2/3(1/3)を軽減しますという措置です。

(注4)「令和8年度分基準法人事業税額」・・・令和8年4月1日から令和9年3月31日までの間に開始する各事業年度分の法人事業税について申告納付すべき法人事業税額

(注5)「比較法人事業税額」・・・当該法人を外形標準課税の対象外である法人とみなした場合に申告納付すべき法人事業税額

(注6)「令和9年度分基準法人事業税額」・・・令和9年4月1日から令和10年3月31日までの間に開始する各事業年度分の法人事業税について申告納付すべき法人事業税額

(出所:東京都主税局HP 外形標準課税の対象法人の見直し及び中間申告義務判定に関する改正について)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

小暑の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

ブログは、曜日によりテーマを決めて書いております。

現在は、消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。