中小企業の賃上げ促進税制の改正と「新設:賃上げを実施した年度に控除しきれなかった金額の5年間の繰越し」 ~ 法人節税策の基礎知識[105]

今回は

【新設】中小企業はルールを満たす賃上げを実施した年度に控除しきれなかった金額の5年間の繰越しが可能となります

を紹介します。

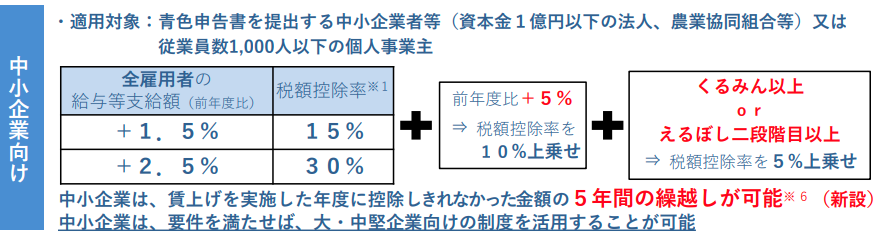

Ⅰ 青色申告書を提出する中小企業者(資本金1億円以下の法人)の賃上げ税制は次のとおりです(最大45%の控除)

※1 税額控除額の計算は

全雇用者の前事業年度から適用事業年度の給与等支給額の増加額に税額控除率を乗じて計算します。ただし、控除上限額は法人税額等の20%です。

※2 教育訓練費の上乗せ要件は

適用事業年度の教育訓練費の額が適用事業年度の全雇用者に対する給与等支給額の0.05%以上である場合に限り、適用が可能です。

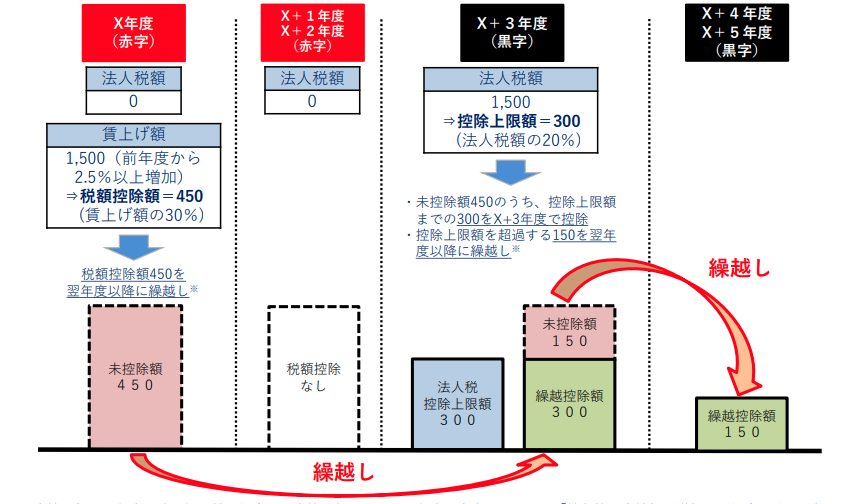

Ⅱ 「賃上げを実施した年度に控除しきれなかった金額の5年間の繰越し」のイメージは次のとおりです

適用にあたってのチェックポイントは次の2つです

① 未控除額を翌年度以降に繰り越す場合は、未控除額が発生した年度の申告で、「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」の提出が必要になります。

② 繰越税額控除をする事業年度において、全雇用者の給与等支給額が前年度より増加している場合に限り、適用が可能になります.

給与等支給額とは

国内雇用者(法人または個人事業主の使用人のうちその法人または個人事業主の国内に所在する事業所につき作成された賃金台帳に記載された者をいいます。パート、アルバイト、日雇い労働者も含みますが、使用人兼務役員を含む役員及び役員の特殊関係者、個人事業主と特殊の関係のある者は含まれません。)に対する給与等の支給額をいいます。

(出所:中小企業庁 賃上げ促進税制パンフレット (暫定版))

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

立夏の1日、朗らかにお過ごしくださいね。

[編集後記]

今日は「消費税」の記事はお休みしました。

ブログは、曜日によりテーマを決めて書いております。

現在は、消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。