居住用の分譲マンションの評価方法と「評価方法のフローチャート」 ~ 贈与や相続・譲渡など資産税[167]

相続税の記事を掲載します。

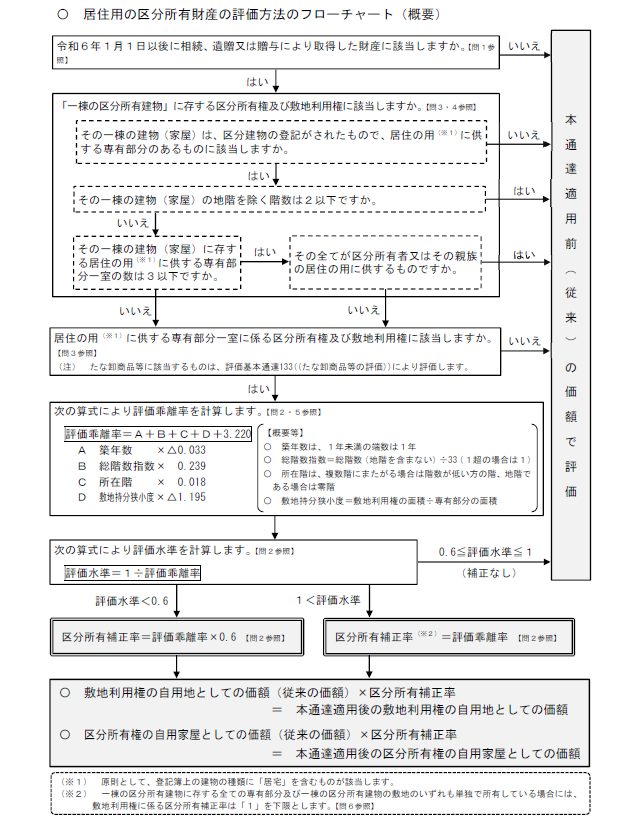

土地と建物の部分にすべて区分所有補正率を乗じて計算します。評価水準が0.6以上1以下の場合は区分所有補正率を––使用しません

を紹介します。

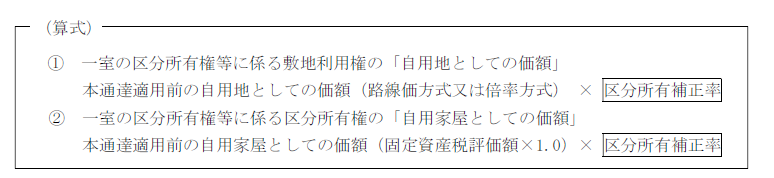

分譲マンションの一室(区分所有者が存する家屋で、居住の用に供する専有部分のあるものに存する居住の用に供する専有部分一室に係る区分所有権および敷地利用権)については、次の算式で計算します

ただし、評価水準が0.6以上1以下の場合は、区分所有補正率を乗じて計算せず、評価します。

自用の場合は

上の算式により計算した自用地としての価額および自用家屋としての価額の合計額が、一室の区分所有権等の相続税評価額となります。

このルールは令和6年1月1日以後に相続、遺贈または贈与により取得した財産の評価について適用されます。

相続等により取得した財産が取引相場のない株式の場合であっても

その株式を令和6年1月1日以後に取得した場合は、その取引相場のない株式の評価を純資産価額方式によって評価する場合における1株当たりの純資産価額(相続税評価額によって計算した金額)の計算上、評価会社が所有する一室の区分所有権等に係る敷地利用権および区分所有権については、このルールが適用されます。

ただし

取引相場のない株式を純資産価額方式によって評価する場合における1株当たりの純資産価額(相続税評価額によって計算した金額)の計算において、評価会社が課税時期前3年以内に取得等した一室の区分所有権等に係る敷地利用権及び区分所有権の価額については、評価基本通達185((純資産価額))括弧書により、「課税時期における通常の取引価額に相当する金額」によって評価されます。

上の考え方をフローチャートにすると次のようになります

(「居住用の区分所有財産の評価に関するQ&A」問1 国税庁資産評価企画官)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

大雪の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。