年金が「雑所得」として課税される理由とその源泉徴収と確定申告不要について

個人の税金の記事を掲載します。

所得税法では所得を10種類に分類しています。年金はこの中で「雑所得」に分類されています。年金が他の所得分類(給与所得、事業所得など)に該当しないためです

を紹介します。

先日、ご質問があったのでその回答内容を取りまとめました。

年金収入は、通常、雑所得となります

年金は、過去の保険料納付や勤務に基づいて将来的に受け取る収入です。この性質上、一時的な所得ではなく、継続的に発生する所得として扱われます。

収入金額から必要経費を差し引いて計算するのが原則です。

公的年金等を受け取った場合は、収入金額から公的年金等控除額を差し引いて計算します。

公的年金等控除額は、受給者の年齢や公的年金等に係る雑所得以外の所得金額により異なります

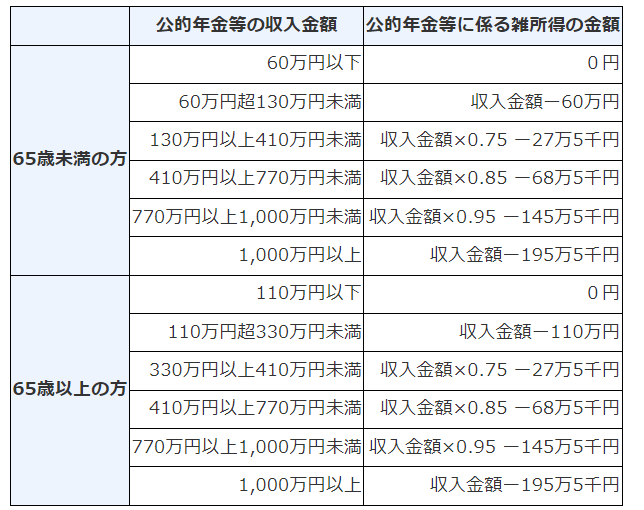

年金等に係る雑所得の計算方法については次のとおりです。

A:公的年金等に係る雑所得の速算表

(公的年金等に係る雑所得以外の所得金額が1,000万円以下である場合の表です)

公的年金等とは

国民年金、厚生年金、恩給、確定給付企業年金、確定拠出年金、一定の外国年金など

B:公的年金等以外の年金に係る雑所得の計算方法

①収入金額-②必要経費=雑所得の金額

① 収入金額

公的年金等以外の年金の収入金額+剰余金や割戻金

② 必要経費

公的年金等以外の年金の収入金額×(保険料または掛金の総額÷年金の支払総額または支払総額の見込み額)

公的年金等以外の年金とは

生命保険契約や生命共済契約に基づく年金、互助年金などの年金です。

年金の源泉徴収と確定申告は次のようになっています

一定の金額(65歳未満の場合は108万円、65歳以上の場合は158万円)を超える公的年金等や一定の生命保険契約等に基づく年金を受け取るときは、所得税が源泉徴収されますが、これらについては年末調整が行われないため、確定申告で1年間の税金を精算することになります。

公的年金等の支払を受けるときは、収入金額からその年金に応じて定められている一定の控除額を差し引いた額に5.105パーセントを乗じた金額が源泉徴収されます。

令和6年分所得税の定額減税について

厚生労働大臣等から公的年金等の支払を受ける方の令和6年分所得税の定額減税については、公的年金等の支払者のもとで、公的年金等に係る源泉徴収税額から定額減税額の控除が行われます。

年金所得者の確定申告不要制度とは

AとBのいずれにも該当する場合には、確定申告をする必要はありません。

A:公的年金等(その全部※が源泉徴収の対象となる場合に限ります。)の収入金額が400万円以下

※ 所得税法第203条の7(源泉徴収を要しない公的年金等)の規定の適用を受けるものを除きます。

B:公的年金等に係る雑所得以外の所得金額が20万円以下

ただし

所得税等の確定申告が必要ない場合であっても、所得税等の還付を受けるためには、確定申告書を提出する必要があります。

(出所:「暮らしの税情報(令和6年度版) 年金と税」)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

秋分の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

トップ画像は、昨日の昼に私がつくった「煮込みハンバーグ」です。

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。