配偶者が「源泉控除対象配偶者」に該当し「同一生計配偶者」に該当しない場合。定額減税が複雑なのは3種類の配偶者の区分があるからです。わかりやすく!~ 定額減税(その41)

定額減税の記事を掲載します。

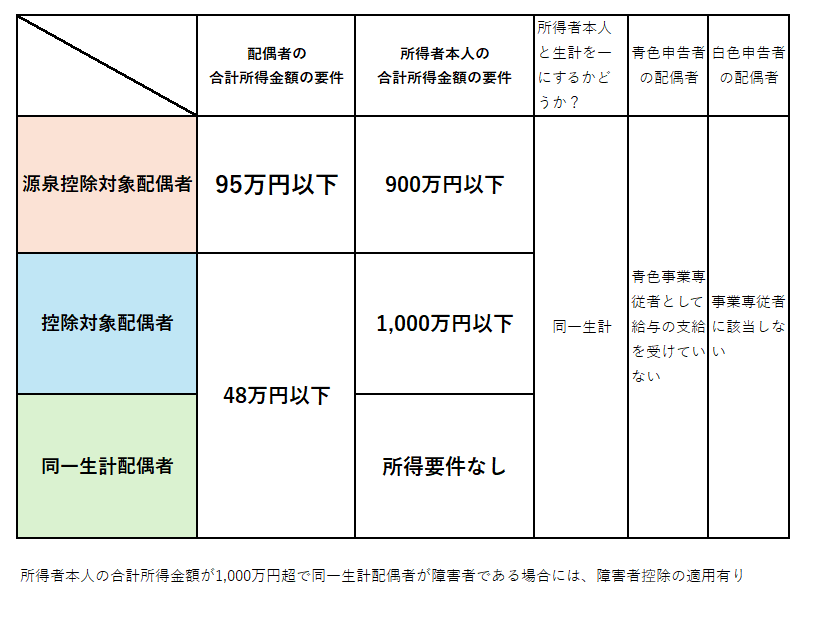

「源泉控除対象配偶者」と「控除対象配偶者」、「同一生計配偶者」の3種類の区分があります

を紹介します。

所得税を計算する際の配偶者の区分には次のように3種類あります

月次減税額の計算の対象となる「同一生計配偶者」とは

控除対象者と生計を一にする配偶者(⻘⾊事業専従者等を除きます。)のうち、合計所得⾦額が48 万円以下の方です。

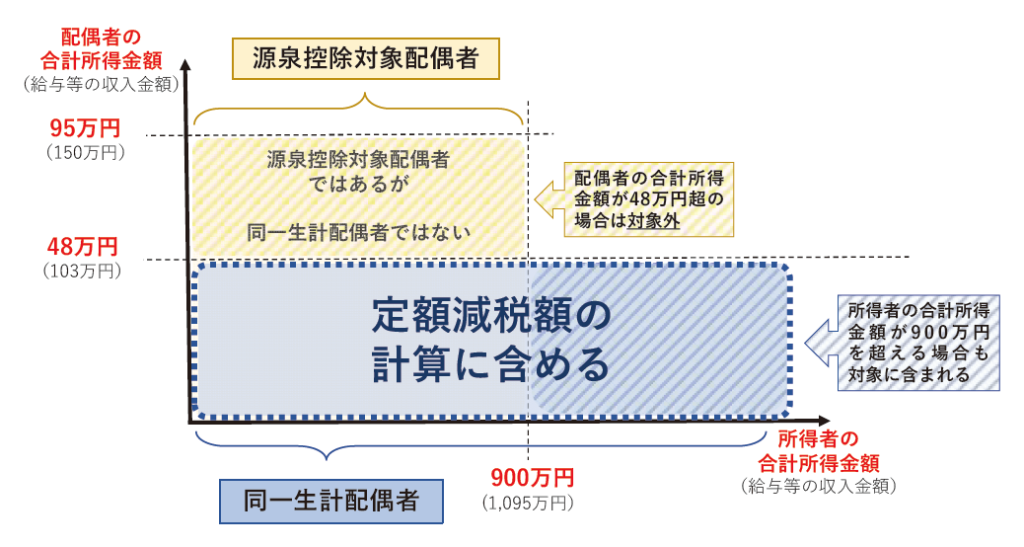

次のようなイメージです

たとえば、配偶者が「源泉控除対象配偶者」に該当し「同一生計配偶者」に該当しない場合(上の図の黄色の斜線部分)

Q

次のようなケースを考えます。

(1) 所得者本人:合計所得金額の見積額800万円(配偶者以外に扶養親族はいません)

(2) 配偶者:配偶者の合計所得金額の見積額:65万円(給与収入120万円)

A:

(1) 配偶者の合計所得金額 65万円 ≦ 95万円

→ 「源泉控除対象配偶者」に該当します。

(2) 配偶者の合計所得金額 65万円 > 48万円

→ 「同一生計配偶者」に該当しません。

したがって配偶者は次のように取り扱います

A:源泉徴収の計算は、「源泉控除対象配偶者」として扶養親族等の数は1人として計算します。

B:年末調整の際は、配偶者特別控除の適用があります。

C:定額減税の計算は、「同一生計配偶者」に該当しないため、本人分3万円のみの定額減税を行います。

D:所得者本人として、配偶者は定額減税を受けることができます。

(出所:給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

小満の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

トップ画像は片山町4丁目のお店「CAGOM」さんのランチです。

ブログは、曜日によりテーマを決めて書いております。

現在は、消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。