端数を切り捨てて金額を丸める出精値引きを行っています。インボイスの記載はどうすればよいですか?~ インボイス制度 消費税[459]

消費税の記事を掲載します。

値引きの時期が商品の販売を行う前か後かにより2つの処理が考えられます。区分が困難な場合はどちらでも問題ありません

を紹介します。

値引きの時期が課税資産の譲渡等を行う前か後かについて厳密な区分が困難である場合は、1と2のいずれの処理を行っても問題ありません。

1 商品の対価から直接減額して処理する方法

これから行う売上げの値引き(値下げ販売)である場合、インボイスには値下げ後の対価の額とこれに対する消費税額を記載します。

2 売上げに係る対価の返還等として処理する方法

すでに販売した後の値引きについては返還インボイスを交付することとなります。次のAとBの方法になります。

A:値引きの金額が 1万円未満である場合

税込 1 万円未満の対価の返還等については、返還インボイスの交付は不要です。

B: 値引きの金額が 1万円以上である場合

税込1 万円以上の値引きについては、返還インボイスを交付する義務があります。

一方

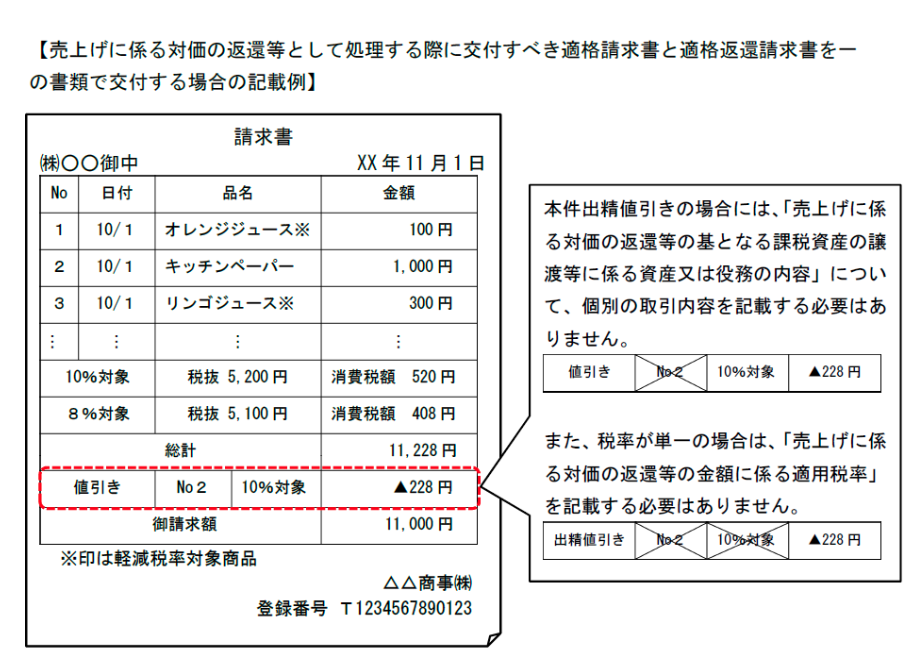

インボイスと返還インボイスのそれぞれの記載事項を満たして一の書類で記載することができます。

この場合、出精値引きはすでに行った個々の取引のいずれかに対して値引きを行う性質のものではなく、その請求全体に対して値引きを行うものです。

したがって、返還インボイスの記載事項である「対価の返還等の基となる課税資産の譲渡等に係る資産または役務の内容」を記載する必要はありません。

つぎのようなインボイスになります

上のインボイスでは

① 取引の適用税率が単一である場合、たとえばすべて10%であれば、インボイスの記載事項である「適用税率」は別に重ねて記載する必要はありません

② さらに「対価の返還等の金額に係る消費税額等」の記載を省略することができます。つまり、上の例でいうと「値引き▲228円」の記載だけで問題ありません。

実務的にはこちらの方法が簡便だと思います。

(出所:インボイスに関するQ&A 令和5年4月改訂 問61)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

秋の1日、朗らかにお過ごしくださいね。

[編集後記]

ブログは、曜日によりテーマを決めて書いておりましたが、現在はインボイスなど消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。