親名義の住宅を子の資金で増築等リフォームした場合、贈与税がかかります③~親の譲渡所得をチェック

11/26(日)「親名義の住宅を子の資金で増築等リフォームした場合~名義変更しなければ贈与税がかかります!」の記事の続編です。

父親の譲渡所得と息子の住宅借入金等特別控除の適用可否はどうなるか?です。

まずは、どんな事例かといいますと

建物所有者以外が、増築等リフォーム代金を負担した事例です

親子二代で住むために親の建物を増築リフォームして、その資金を新しく住むようになる息子世代が負担する場合です。

贈与税が課税されます

親名義の建物に子供が増築等リフォームした場合、増築等リフォーム部分は建物の所有者(親)の所有物となります。この場合、親が子供に対して対価を支払わないときには、親は子供から増築資金相当額の利益を受けたものとして贈与税が課税されることになります。

贈与税を避けるために登記が必要になります

しかし、子供が支払った増築資金に相当する建物の持分を親から子供へ移転させて共有とすれば、贈与税は課税されません。

登記簿の変更登記が必要になります。子が支払った増築等の代金に相当する建物持ち分を、親から子へ移転すれば贈与税は課税されません。

具体例で考えます

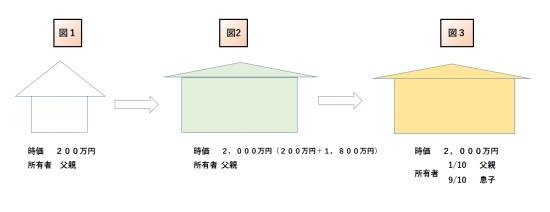

父所有の建物(時価200万円)に息子が1,800万円の増築等リフォームの費用を出した場合です。下図を参照。

①「図1」は、増築等リフォーム前です。父親が自分の土地に家屋を所有しています。既存家屋の取得費(未償却残高)200万円が、ほぼ時価相当額とします。

②「図2」は、増築リフォーム部分は付合(民法242)により父親の所有物となります。つまり、増築リフォーム後の家屋の所有者は父親となります。

この時点では、父親は息子から1,800万円の経済的利益を受けたことになります。

③「図3」

増築後の家屋のうち10分の9※を息子に持分移転(譲渡)することにより、「図2」で父親が息子から受けた経済的利益1,800万円相当を弁済することとなります。したがって息子に贈与税の課税関係は発生しません。

※ 息子の持分は1800÷(200+1800)=9/10と考えます。一方、父の持分は200÷(200+1800)=1/10と考えます。

結果、経済的利益は同額なので贈与は発生しません。父親は、建物持分10分の9を代物弁済で息子に移転します。共有名義で登記します。(父親持分1/10、息子持分9/10)

ここからが、続編の記事になります。

では、父親が譲渡所得はどうなるのでしょうか?

父親は、建築後の家屋のうち10分の9の持分を息子に移転するかわりに、父親が負担すべき増築等リフォーム資金を息子に負担させたということになります。その増築後の家屋の持分の移転と増築資金の負担が対価関係となります。

次の算式のとおり、父親には譲渡益は発生しません。(1,800万円で取得し1,800万円で譲渡したことになります)。

収入金額 2,000万円×9/10-取得費(200万円+1,800万円)×9/10=0

このケースでは居住用家屋を共有とするための譲渡で、直系血族に対する譲渡に該当します。したがって、居住用財産の特別控除や軽減税率の特例の適用はありません。

マイホームや贈与で気になる点や疑問点があれば、電話やメールでお気軽にご相談ください。初回無料です。

日曜日は、贈与税の特例制度の注意点などを紹介しています。

親名義の住宅を子の資金で増築等リフォームした場合の参考記事は次のとおりです。

□ 親名義の住宅を子の資金で増築等リフォームした場合、名義変更しなければ贈与税がかかります。

□ 親名義の住宅金で増築等リフォームした場合、贈与税の課税を避けるために工夫が必要です。

「マイホームの税金」に関するブログ記事は

http://www.y-itax.com/category/kojin/myhome/

ブログは曜日により、次のようにテーマを決めて書いています。

月曜日は、「開業の基礎知識~初めて開業する方に、税理士からお伝えします」

火・木曜日は、「介護事業の基礎知識バージョンアップ゚編」

水曜日は、「同族会社とその役員の手引き」

金曜日は、「いざそのときにあわてないための相続税や贈与税に関する知識」

土曜日は、「会計の勉強を始めた起業者の方に“会計超理解ハンドブック”」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。また、読者が理解しやすいように厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。

弊当事務所との協議により実施した場合を除き、本情報の利用により損害が発生することがあっても、弊事務所は一切責任を負いかねます。