免税事業者で経理業務の負担増を避けるなら簡易課税を選択します。しかし、簡易課税にはデメリットがあります ~ インボイス制度 消費税[361]

消費税の記事を掲載します。

今回は

インボイスが始まると経理業務の負担が増えます。たとえば請求書を受け取ったとき

を紹介します。

請求書をうけとったとき

原則課税の場合には請求書を受け取ったとき、次のような業務が新たに経理業務で発生します。

① 請求書をインボイス、簡易インボイス、インボイスでないものに分類します。

② インボイスが本物かどうか?インボイス発行事業者公表サイトで確認します。

③ 記帳の際に、インボイス、簡易インボイス、インボイスでないものに分類して入力(登録)します。

④ たとえば、クレジットカード支払いでは、クレジット明細書とレシートや領収書をあわせてインボイスと認められます。

簡易課税では

上のような業務は発生しません。これらの業務が必要なのは原則課税の場合です。

つまり

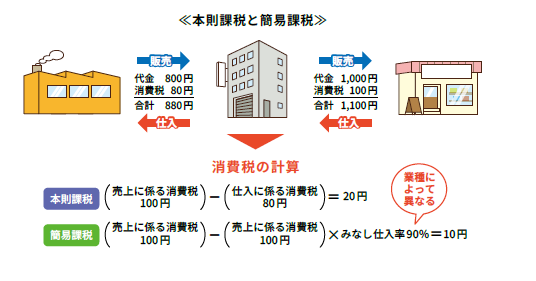

簡易課税は、「売上時に預かった消費税額×みなし仕入率」で仕入税額控除を計算します。

次のようなイメージです。

(出所:日本商工会議所 インボイス制度対策 第3版 15頁)

免税事業者が課税事業者になる場合で経理業務の負担増を避けたいときは

簡易課税を選択するというのが原則ですが、デメリットがあります。

デメリットを踏まえて、慎重に検討してから選択します。

簡易課税のデメリットは次のようなものです

A:複数の事業を行う事業者は、事業ごとに異なるみなし仕入率で計算します。売上を事業ごとに区分する必要があります。事務負担が増える可能性があります。

B:事業ごとに売上を区分していない場合は、もっとも低いみなし仕入率での計算になります。そのようなときは納税額が増えます。

C:設備投資など大きな経費支払いを計画している場合などは、原則課税が有利です。

D:簡易課税を選択すると2年間は本則課税に変更できません。

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

春の1日、元気にお過ごしくださいね!

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日~水曜日は「消費税」

・金曜日は「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。