免税事業者からインボイス発行事業者になるかどうかを熟慮する必要がある3業種「ライター・デザイナー」「建設業」「不動産賃貸業」です~ インボイス制度 消費税[309]

消費税の記事を掲載します。

今回は

インボイス発行事業者以外からの仕入れについて、控除できない税額は買手の費用になってしまいます

を紹介します。

免税事業者はインボイスを発行できません。2023年10月以降免税事業者から買ったものは仕入税額控除できません

つまり、売手(免税事業者)がインボイス発行事業者の登録をしない場合は

① インボイス導入前の支払額を維持するとき

→ 買手の利益 ↓(さらにインボイスのない課税仕を区分する事務負担↑)

② 控除できない消費税額を減額するとき

→ 売手の利益 ↓

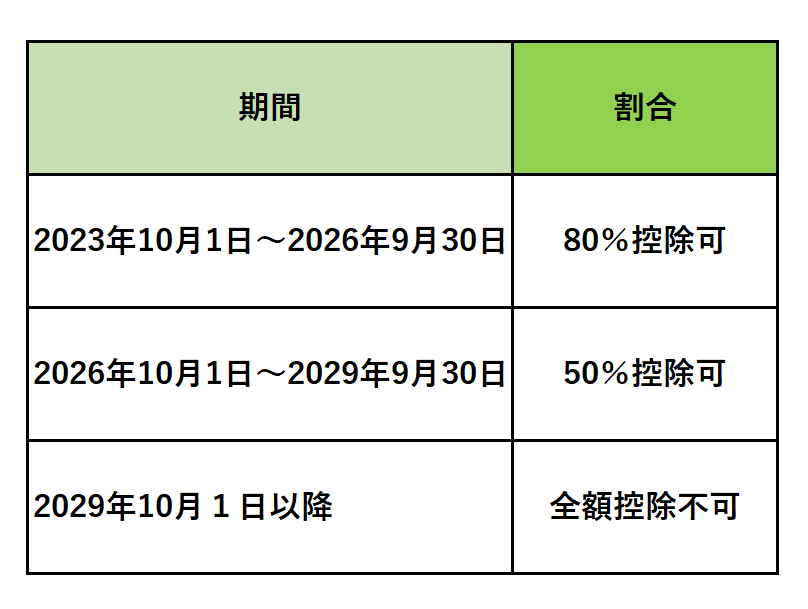

3年ごとに段階を経て、少しずつ控除額を減らしていく経過措置がとられています

つまり、インボイス保存方式開始から一定期間は、適格請求書発行事業者以外の者からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

経過措置を適用できる期間は、次のとおりです

2023年10月から2026年9月までは、免税事業者(インボイス発行事業者以外の者)からの仕入れについても8割の控除を認められています。その次の2026年10月から2029年9月までは5割の控除を認められています。3年刻みで8割、5割と逓減して、2029年10月からは「駄目ですよ」というものです。

免税事業者は事業を継続するために課税事業者(インボイス発行事業者)を選択する必要があるかどうか?を検討する必要があります

なぜならば、仕入れ税額控除ができないという理由で、取引から排除される可能性が大きいからです。

そうした中で、免税事業者から課税事業者(インボイス発行事業者)になるかどうかを熟慮する必要がある業種は次の3業種です

A:フリーランスのライター、デザイナーなど

BtoBで業務をされている事業者が多く、買手側にはインボイス発行事業者であることを発注の要件とするスタンスが強いでしょう。

たとえば、消費税の簡易課税を選択すると、第5種事業でみなし仕入率50%が適用されます。ということは、売上(税抜)の5%が納税額となります。年600万円(税抜)の売上だと600万円×5%=30万円が納税額となります。

B:建設業の下請けをするひとり親方

親事業者から、課税事業者(インボイス発行事業者)への移行を要請されることも多いでしょう。

たとえば、消費税の簡易課税を選択すると(資材や原材料の仕入れがある場合)第3種事業でみなし仕入率70%が適用されます。すなわち、売上(税抜)の3%が納税額となります。年600万円(税抜)の売上だと600万円×3%=18万円が納税額となります。

C:不動産賃貸業(課税売上となる店舗や事務所に貸付している場合)

店舗や事務所を借りている賃借人は事業者ですから、インボイスの交付を求められます。

たとえば、消費税の簡易課税を選択すると第6種事業でみなし仕入率40%が適用されます。すなわち、売上(税抜)の6%が納税額となります。年600万円(税抜)の売上だと600万円×6%=36万円が納税額となります。

ただし、5年度の税制改正で免税事業者がインボイス発行事業者となった場合の「2割特例」ができています

この特例を活用することになります。

→ 免税事業者がインボイス発行事業者となった場合の「2割特例」をわかりやすく。小規模事業者への負担軽減 ~ インボイス制度 消費税[286]

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

冬の1日、元気にお過ごしくださいね!

[編集後記]

曜日によりテーマを決めて書いてましたが、しばらくは消費税(インボイス)の記事を掲載していきます。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。