複数の取引先分の経費を立て替えた場合のインボイスの取り扱いについて ~ インボイス制度 消費税[281]

消費税の記事を掲載します。

今回は

複数社分の経費を立て替え払いしている場合のインボイスの取り扱いについて

を紹介します。

前回

→ 取引先に経費を立て替えてもらった場合のインボイスの取り扱いについて

をご説明しました。

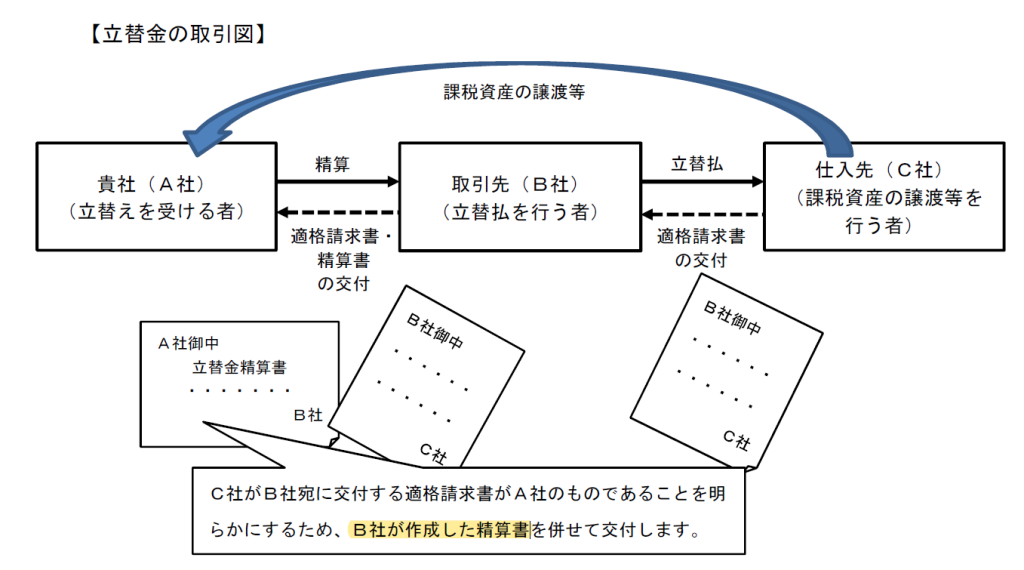

立替金の取引図はつぎのような流れです。

上図の場合で

A社を含む複数者分の経費を一括してB社が立替払している場合

原則として、B社はC社から受領したインボイスをコピーし、経費の支払先であるC社から行った課税仕入れがA社および各社のものであること明らかにするために、B社が作成した精算書を添えるなどし、A社を含む立替えを受けた者に交付する必要があります。

しかし、立替えを受けた者に交付するインボイスのコピーが大量となるなどの事情により

立替払を行ったB社が、コピーを交付することが困難なときは

B社がC社から交付を受けたインボイスを保存し、立替金精算書を交付することにより、A社はB社が作成した(立替えを受けた者の負担額が記載されている)立替金精算書の保存をもって、仕入税額控除を行うことができます。

立替払いを受けたA社などは、立替金精算書の保存をもってインボイスの保存があるものとして取り扱われるため

立替払を行った取引先のB社は、その立替金が仕入税額控除可能なものか(インボイス発行事業者からの仕入れか、インボイス発行事業者以外の者からの仕入れか)を明らかにしておく必要があります。

また、適用税率ごとに区分するなど、A社が仕入税額控除を受けるに当たっての必要な事項を立替金精算書に記載する必要があります。

立替精算書には按分した金額によるなど合理的な方法で計算した「消費税額」を記載します

立替金精算書に記載する「消費税額」については、課税仕入れの相手方であるC社から交付を受けたインボイスに記載された消費税額等を基礎として、立替払いを受ける者の負担割合を乗じて按分した金額によるなど合理的な方法で計算した「消費税額」を記載する必要があります。

また、立替金精算書に記載する複数の事業者ごとの消費税額の合計額がインボイスに記載された「消費税額」と一致しないことも生じます

この場合、消費税額が合理的な方法により計算されたものである限り、その立替金精算書により仕入税額控除を行うこととして問題ありません。

なお仕入税額控除の要件として保存が必要な帳簿には

課税仕入れの相手方の氏名または名称の記載が必要であるほか、その仕入れ(経費)がインボイス発行事業者から受けたものか否かを確認できるよう、立替払を行ったB社とA社の間で、課税仕入れの相手方の氏名または名称及び登録番号を確認できるようにしておく必要があります。

一方、これらの事項について、別途、書面で通知する場合のほか、継続的な取引に係る契約書で、明らかにされているなどの場合には、精算書において明らかにしていなくても問題ありません。

(出所:インボイスに関するQ&A 令和4年11月改訂 問84)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

冬の1日、元気にお過ごしくださいね!

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。