免税事業者が課税事業者を選択した場合、一般課税と簡易課税どちらが有利か? ~ インボイス制度 消費税[198]

消費税の記事を掲載します。

今回は

一般課税とくらべて、簡易課税は納税額は有利なのか?不利なのか?簡易課税の有利不利の判定について

を紹介します。

前回の記事で、免税事業者は「免税業者か課税事業者か?」「一般課税か簡易課税か?」を選択する必要があると説明しました。

<参考>

→ 免税事業者はどちらかを選択する必要があります「免税事業者か課税事業者か?」「一般課税か簡易課税か?」

課税事業者を選択した場合に簡易課税が有利なのか不利なのか?を考えてみます

たとえば次のような視点から検討します。

■ 利益率が低い業種の方は簡易課税は不利です。(一方、利益率の高い業種の方は簡易課税が有利です)

■ つまり、売上に対する仕入れや経費(給与など人件費は除く)の比率が高い業種(小売業、卸売業など)は、簡易課税より一般課税が有利です。

■ 一方、従業員を雇って給与を支払う割合が高い業種(たとえば学習塾などのサービス業)は、簡易課税が一般課税より有利です。

経費の中に人件費が占める割合が高い業種は、簡易課税が有利です。

<参考>

→ 一般課税(原則課税)か?簡易課税か?どちらを選択するか?インボイス導入前に検討しましょう

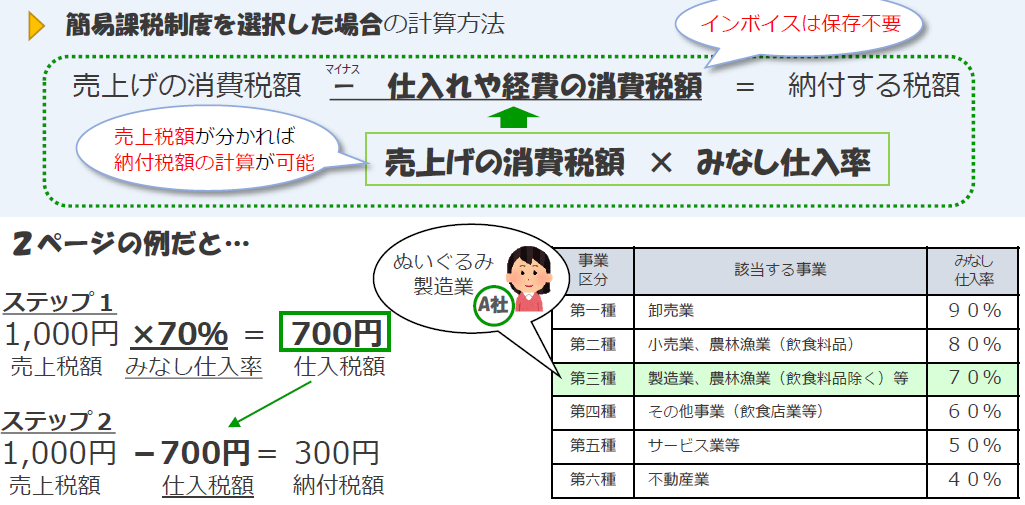

簡易課税の計算方法は次のとおりです

(出所:国税庁HP)

つまり

この事例ではA社は製造業なので、みなし仕入率「70%」を計算に使用します。

有利・不利を検討する場合は

一般課税だと仕入税額(人件費などを除く)を実額で計算します。この場合、その実額の仕入税額が700円以上だと一般課税が有利(簡易課税が不利)となります。

納税額の有利・不利以外に、簡易課税には次のようなメリットがあります

・ 消費税の申告に際して、仕入れや経費の消費税額の実額計算が不要です。

・ インボイスの保存が不要です。

ただし、取引により、どの事業の種類(第1種~6種)に属するかどうか?判定に迷う取引がでてきます。

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

夏の1日、元気にお過ごしくださいね!

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。