免税事業者はどちらかを選択する必要があります「免税事業者か課税事業者か?」「一般課税か簡易課税か?」 ~ インボイス制度 消費税[197]

消費税の記事を掲載します。

今回は

選択は事業者の任意。インボイスの登録を受けるかどうかも事業者の任意ですので、その際は慎重に有利・不利を検討します

を紹介します。

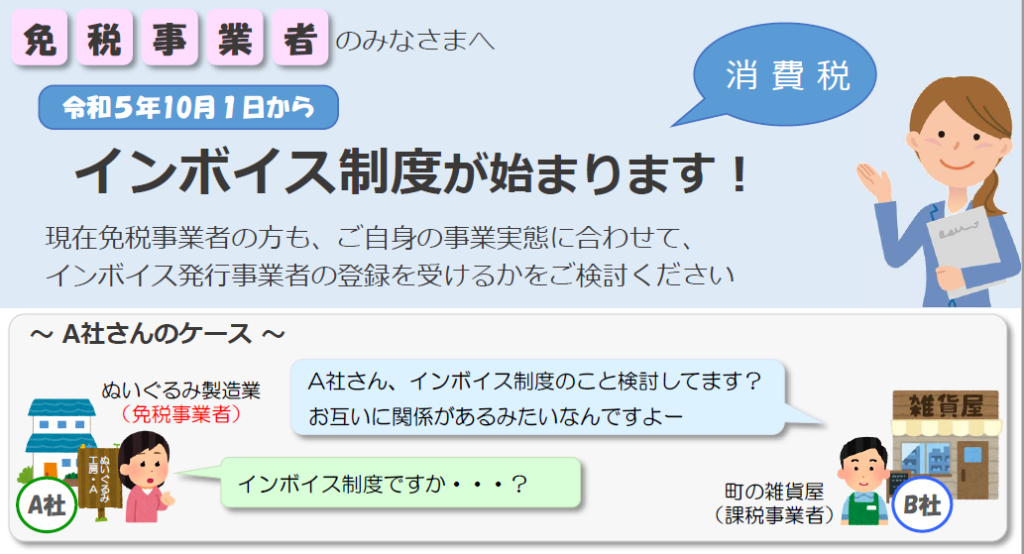

前回の記事で、免税事業者を継続してもインボイス制度の影響を受けない免税事業者がいることをご説明しました。

<参考>

→ インボイスにより、すべての免税業者が影響を受けるわけではありません

つまり、商品やサービスの販売先が、消費者、事業者であっても免税事業者や簡易課税制度を選択している者の場合は、これらの販売先はインボイスが不要です。

そのため、こうした場合は免税事業者を継続することを選択します。

しかし免税事業者が免税を継続できない場合は課税事業者を選択することになります

課税事業者を選択するということは、消費税の納税義務が発生することになります。つまり、消費税の申告・納付が必要になります。

基準期間の課税売上高により一般課税か簡易課税かを選択することになります。

課税事業者となる準備として、インボイスを交付できるように請求書を作成・修正し、記帳では記載事項の追加、消費税申告書の作成・申告・納付という手続きが発生します。

「一般課税か簡易課税か?」の選択について

簡易課税が納税額に有利に働くとは限りません。過去の決算書からシュミレーションをして慎重に判断することになります。

<参考>

→ 一般課税(原則課税)か?簡易課税か?どちらを選択するか?インボイス導入前に検討しましょう

→ 「原則課税」または「簡易課税」の選択。その有利・不利の判定の仕方

先週、所轄税務署の担当統括官から、関与先についてインボイスの早期の登録申請依頼を受けました。

登録申請がおもったより進んでないという理由から、支部所属の税理士に照会や依頼を行っているそうです。

現状、事業者の6割を占める免税事業者の方が、事業実態に合わせて、有利・不利を勘案して、インボイス発行事業者の登録を受けるかどうかを選択するのは、骨が折れる取り組みです。

一方、登録を受けるかどうかはあくまで事業者の任意ですので、国から有利・不利を示して登録を慫慂することはできませんね。

(出所:国税庁HP)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

夏の1日、元気にお過ごしくださいね!

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。