勤務医など給与所得者がふるさと納税(寄附)をする場合 ~ 全額控除されるふるさと納税額(年間上限)目安について 確定申告で間違いやすい項目

確定申告に関して「ふるさと納税」について質問を受けました。

今回は

給与所得者がふるさと納税(寄附)をする場合~全額控除されるふるさと納税額(年間上限)の目安

紹介します。

ふるさと納税とは

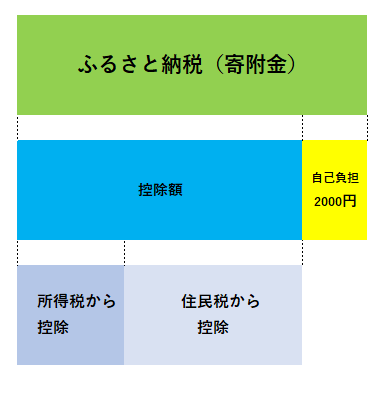

自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です。

ただし、一定の上限はあります。

次のようなイメージです。

全額控除されるふるさと納税額(年間上限)の目安

個人事業主で、自己負担額の2,000円を除いた全額が所得税および住民税から控除される、ふるさと納税額の目安です。

ふるさと納税で受けられる控除額とは

① 所得税分の控除額 + ② 住民税(基本控除額)の控除額 + ③ 住民税(特例控除額)の控除額

の3つの控除の合計額となります。

① 所得税分からの控除額の計算は次のとおりです

所得税からの控除額 = (ふるさと納税額-2,000円)×所得税の税率

なお、控除の対象となるふるさと納税額は、所得金額の40%が上限です。

所得税の税率は復興特別所得税の税率を加えた率となります。

② 住民税(基本控除額)の控除額の計算は次のとおりです

住民税からの控除額(基本控除額)= (ふるさと納税額-2,000円)× 10%

なお、控除の対象となるふるさと納税額は、所得金額の30%が上限です。

③ 住民税(特例控除額)の控除額の計算(いわゆる「ふるさと納税」に相当する部分です)は次のとおりです

住民税からの控除額(特例控除額)=(寄附金額-2,000円)×(90% – 所得税の税率)

ただし、特例分は住民税所得割額の2割が上限です。

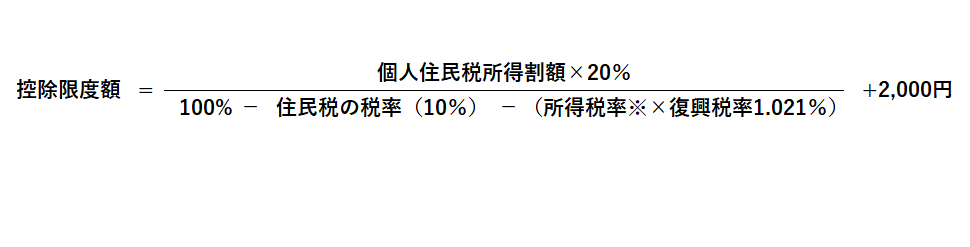

住民税の特例控除額(ふるさと納税)の控除上限額は次の算式で算出できます

「※」の所得税率とは、寄附者の課税所得金額により次のように所得税率が違います。

(出所:マネーフォワード クラウド給与HP)

したがって、最終的には所得が決まらないと、控除されるふるさと納税額(年間上限)は正確には算出できません。

しかし、社会保険料控除や配偶者控除などの所得控除金額を一定額として、試算できます。

その目安となる金額は、「ふるなび」などのHPでシミュレーションできます。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

夏の1日を朗らかにお過ごしください。

【編集後記】

トップの画像は、昨日、吹田の神崎川付近で見つけた「虹」です。

土曜日の「創業者のクラウド会計」はお休みしました。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・火曜日は「消費税」

・水曜日は「消費税」

・木曜日は「経理・会計」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。