借入金の返済と「短期借入金」と「長期借入金」の考え方 ~ 中小企業「決算書」の読み方入門①

土曜日は、経営者にとって必要な“会計”を紹介します。

経営者目線で考える中小企業の決算書の読み方・活かし方として、経営者の方が会社の数字をざっくり理解して、融資や経営に活かせる会計の考え方を紹介していきます。

借入金を銀行に毎月返済している場合を考えてみます

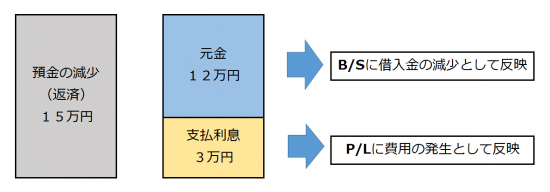

たとえば、その月に15万円を返済する場合(内訳は元金12万円と支払利息3万円)

次のような内訳が試算表に反映されます

つまり、支払利息は費用としてP/Lに計上されます。一方、元金は損益計算書に計上されません。

借入金には「短期借入金」と「長期借入金」があります。借入金は区別して考えます

■短期借入金は1年以内に返済期限が到来する借入です。

■長期借入金は1年を超えて、返済期限が到来する借入です。

短期借入金は「流動負債」に、長期借入金は「固定負債」に計上されます。

短期借入金には、1年内返済予定長期借入金が入ります

長期借入金のうち、返済期限が近づいてきて1年以内に返済しなければならない部分については、1年内返済予定長期借入金として、固定負債から流動負債に振り替えます。

短期になるか?長期になるか?は銀行の判断です

銀行からの借り入れが短期になるか、長期になるかは貸す側の銀行の判断で決まります

つまり、借入金を何に使うのか?

その借入金の資金使途から見て、短期で返済できるものは短期借入金、短期で返済することが難しいものは長期借入金になります。

銀行にとっては、一般的には短い返済期間の方が回収リスクは少なくなります

したがって、銀行は借入金の資金使途を踏まえつつ、必要以上の長期の返済期間は認めません。

しかし、会社にとっては短期より長期で借り入れる方が有利です

たとえば、借入金の総額を同額として考えた場合、長期で借り入れるより、短期で借り入れる方が、たくさん返済することになります。そのぶん返済が苦しくなります。

利益が出ていないと借入金(短期借入金も長期借入金も)は返済できません

利益が出ていないと借入金を永久に返せません。赤字では追加融資による資金繰りのやりくりで返済しているだけです。実質上、借金は返せていません。

借入金は、会社が将来にわたって稼得する利益を前借りしているものです。利益を前もって借りていますから、会社が赤字だと返せなくなります

利益が出ていないと、借入金を返済することができないからです

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

夏の1日を元気にお過ごしください。

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しています。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しています。

経営者目線で考える中小企業の決算書の読み方・活かし方

3 売上高はどう読むか?3~5年程度の推移の中で判断しましょう。

4 売上総利益は率をチェックしましょう。大切なことが分かります。

5 会計では売上原価と在庫はセットで考えます。在庫は要注意。

9 本来の事業でどれだけ稼げているか?がわかるのが営業利益。

12 PLの中の5つの利益のうち、4つめの利益が税引前当期純利益

13 5つめの利益が当期純利益。会社が1年間で得た最終的な利益です。

14 貸借対照表の見方~お金の動かしやすいものから、上から順にならびます。

15 流動資産の3つの区分~資産でないものが含まれています。

19 販管費のうちの人件費。ポイントになるのは「役員報酬」です

21 貸付金のうち、中小企業で最も多いのは社長への役員貸付金

22 開業費などの繰延資産の考え方。繰延費用と考える方がわかりやすい。

23 売掛金の回収サイトのチェックポイント。介護事業の回転月数は約2.5月。

25 在庫の過大計上は資産が増えるわけですから「利益」が増えます。

26 高額な仮払金・立替金などは決算書に計上してはいけません

27 債務の計上はもれてしまいます。計上もれを防ぐための方法

32 創業者の9割は決算書を見ていない。はじめての決算書6つのチェックポイント

37 月次試算表のチェック方法① 現預金の残高からチェックします

38 月次試算表のチェック方法② 次に利益剰余金と売掛金

39 月次試算表のチェック方法③ 棚卸資産と貸付金

40 月次試算表のチェック方法④ 負債科目の買掛金と未払金

41 月次試算表のチェック方法⑤ キャッシュフローをつかむ

42 月次試算表のチェック方法⑥ 損益計算書のチェックポイント

43 月次試算表のチェック方法⑥ 損益計算書「売上」のチェックポイント

44 借入金の返済額のうち元金は、損益計算書に計上されません!

48 事業の変化を見るには、数字を見る以外にありません。年計表を活用します

53 粗利率とは何ですか?

銀行はいかに企業を評価するか?評価を上げて資金調達を有利にする方法

③ 金融機関が取引先の将来性を判断する際のポイント「技術力」

⑤ 金融機関が取引先を判断する際のポイント「代表者個人の信用力」

⑧ 今後の再建可能性を銀行が判断する際のポイント「本業の収益力」

⑩ 信用保証協会の保証により融資保全されている場合は条件変更が行いやすい

⑫ 経営改善計画の策定とその具体的な実行があれば、不良債権にはなりません

⑬ 大幅な赤字や債務超過でも、キャッシュフローの状況で判断します

⑯ 債務超過でも商品実績や新規販売経路の開拓に見込がある中小企業は評価されます

⑰ 経営改善計画を策定していない場合でも、経営改善に向けた取り組みが評価されます

⑱ 外部要因にともなう一時的な影響による計画未達に対する評価とは

⑳ 貸出条件の変更を行っても不良債権にならない場合となる場合

㉑ 担保・保証で保全されている場合には、不良債権にはなりません

土曜日は「会計」を紹介しています。

ブログ記事はhttp://www.y-itax.com/category/keiri/

会計超理解ハンドブック(No1~No17)

② 財務三表とは?

⑨ 減価償却費って何ですか?

⑪ 決算書はどう読むか?貸借対照表のチェックポイントは純資産です。

⑬ C/F計算書のチェックポイントは「営業キャッシュフロー」です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成31年度介護報酬改定の重要事項」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日はテーマを決めずに書いています

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。