贈与税の納税猶予の適用を受けるための認定申請 6つの手続きのポイント ~「新事業承継税制」特例のポイント解説㉞

水曜日は「新事業承継税制」をわかりやすく紹介しています。

(出所:国税庁リーフレット)

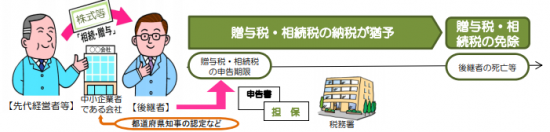

新事業承継税制による贈与税の納税猶予は、「特例承継計画」を認定申請することが必要です。今回はその認定申請期限等を具体的に考えていきます。

基本的な考え方は、前回を参考にしてください。

▶ 特例承認計画と新事業承継税制の適用についての3つのチェックポイント

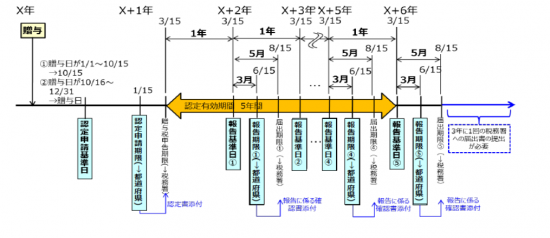

認定申請書類の提出期限は、ひとことでいうと

贈与を受けた年の10月15日以降、翌年の1月15日までです

贈与税の納税猶予の適用を受けるための6つの手続きのポイントは次のとおりです

①贈与の日の属する年の翌年が、都道府県庁への認定の申請期限です

②認定申請基準日※を起点として、「会社が資産保有型会社等でないこと」等を判定します

認定申請基準日以降でないと申請できません。

※認定申請基準日とは

ア 贈与日が1/1~10/15 → 10/15

イ 贈与日が10/16~12/31 → 贈与日

③申告にあたっては認定書を添付する必要があります

贈与税の納税猶予の適用を受けるためには、認定時に交付される認定書とその他の必要書類を添付して、贈与税の申告を行うことが必要です。

④事業承継期間(=認定有効期間)は、贈与税申告期限(3/15)から5年間、年次報告区書を知事に提出します

この間は毎年3月15日(報告基準日)を基準とした事業継続の状況等についての報告書を、報告基準日の翌日から3月以内(6/15まで)に都道府県知事に提出します。

⑤報告基準日から5月以内(8/15まで)に税務署に届出書を提出することが必要です

上記④の報告時に交付される「要件に該当する旨」の確認書とその他の必要書類を添付する必要があります。

⑥5年間の事業承継期間の経過後は、3年に1回、税務署への届出書等の提出が必要になります

都道府県庁への報告は必要なくなります。

これらの手続きを図にすると次のようになります。

(出所:大阪府「贈与認定の要件等」)

事業承継の税制の適用に当たっては将来の影響をふまえて、十分に時間をかけて検討されることをおすすめします。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

冬の1日を朗らかにお過ごしください。

認定経営革新等支援機関として、特例承継計画の申請等を支援しております。

事業承継や相続に関して相談サービスを提供しています。

「新事業承継税制」特例のポイント解説

③ 非上場株式等の贈与税等の納税猶予及び免除~新旧制度の比較

⑤ 非上場株式等の贈与税の納税猶予を受けるための手続(その2)~贈与税申告の後

⑧ 新事業承継税制は中小企業の株式を贈与相続により移転する際に活用します。

⑨ 新事業承継税制の利用により、いくら相続税が猶予・免税になるのか?

⑩ 贈与税の納税猶予からはじめた場合の「新事業承継税制の全体像イメージ」

⑪ 贈与税の納税猶予からスタートした場合に先代経営者に相続が発生した時の取扱い

⑰ 代表権がない先代経営者の配偶者が適用を受けられないケース

⑱ 先代経営者が持株会社の代表権を有したことがなかったケース

㉕ 子会社が上場企業や風俗営業会社等の場合は適用を受けられません

㉘ 猶予が打ち切りとなった場合、猶予額に併せて利子税を納付しなければなりません

㉙ 雇用確保要件を維持できなかったとしても納税猶予が継続できます

㉝ 特例承認計画と新事業承継税制の適用についての3つのチェックポイント

事業承継・税理士の視点

④ 「誰に事業を承継させるのか?」~親族内承継、従業員承継、M&A

「同族会社とその役員間の税務ルール」を紹介しています。

http://www.y-itax.com/category/houjin/

あてはまる事例を参考にしてくださいね。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制」特例のポイント解説

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。