出張旅費規程を作成して、日当を定めて経費にします。~知っておきたい法人節税策の基礎知識③【創業者向け】

木曜日は、創業者・経営者対象に法人の節税策をわかりやすく紹介しています。

出張については、交通費、宿泊費などの費用があります。

出張旅費規程を作成して「日当」などを定めると交通費や宿泊費などに加えて「日当」を損金にすることができます

日当とは、出張するときの雑費を補てんするための会社が支払う手当です。

この雑費の内容は、たとえば、もし会社に来て働いていたらお昼はお弁当を作れるのに、出張先では作れない、新聞や飲み物など出張時にかかる費用のことです。

出張旅費規程を作成して日当を定めて、法人の損金にしようするものです。

出張旅費規程のポイント

規程には、目的や適用範囲、定義などを定めます。次に、旅費の種類と金額を決めます。旅費は「交通費」「宿泊費」「日当」に区分し、金額を決めます。

■交通費は、実費精算です。

■宿泊費は、実費精算が一般的ですが、定額支給にすることができます。

■日当は、宿泊の有無や距離で区別することができますが、定額支給です。

いずれも、役職者や一般社員などの役職に応じて差をつけることができます。

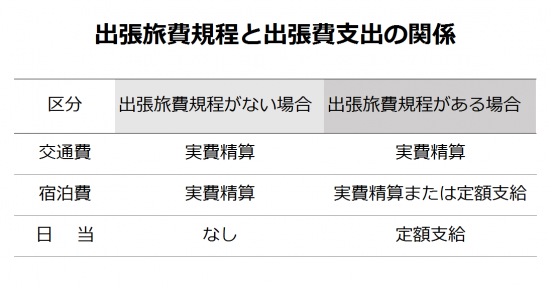

出張旅費規程の有無と支出の関係は次のような考え方です

出張旅費規程を作成する場合は、同業他社などの水準が分かれば良いですが、なかなかその内容を知ることはできないと思いますので、その際は「国家公務員等の旅費に関する法律」というものがあり、その日当や宿泊料を参考にします。

あくまでも日当の金額は合理的な範囲内で、全社員を対象にします。また出張旅費精算書などの書類を保管しておく必要があります。

出張旅費規程を定めるメリット

■会社では

・交通費、宿泊費に加えて、「日当」が経費(損金)になります。

・日当(国内出張)は、消費税の課税取引となりますので、仕入税額控除の対象となります。

・所定の様式を作成して、出張に係る事務処理の効率化を図ることができます。また、宿泊費を定額支給にすれば領収書を確認する必要がありません。

・日当などは非課税所得になりますので給与に該当しません。社会保険料の算定対象になりません。

■個人では

・日当などは所得税・住民税の課税対象になりません。

・日当などは社会保険料の算出対象になりません。

<参考> 根拠規定はこちらです

所得税法第9条第1項第4号(第9条 非課税所得)

次に掲げる所得については、所得税を課さない。

四 給与所得を有する者が勤務する場所を離れてその職務を遂行するため旅行をし、若しくは転任に伴う転居のための旅行をした場合又は就職若しくは退職をした者若しくは死亡による退職をした者の遺族がこれらに伴う転居のための旅行をした場合に、その旅行に必要な支出に充てるため支給される金品で、その旅行について通常必要であると認められるもの

所得税基本通達 9-3 非課税とされる旅費の範囲

法第9条第1項第4号の規定により非課税とされる金品は、同号に規定する旅行をした者に対して使用者等からその旅行に必要な運賃、宿泊料、移転料等の支出に充てるものとして支給される金品のうち、その旅行の目的、目的地、行路若しくは期間の長短、宿泊の要否、旅行者の職務内容及び地位等からみて、その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品をいうのであるが、当該範囲内の金品に該当するかどうかの判定に当たっては、次に掲げる事項を勘案するものとする。

(1) その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2) その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

Every day is a new day!

秋の1日を元気にお過ごしくださいね。

木曜日は

「知っておきたい法人節税策の基礎知識【創業者向け】」を載せています。

同族会社とその役員間の税務ルール」を紹介しています。

http://www.y-itax.com/category/houjin/

あてはまる事例を参考にしてくださいね。

土地貸借の税務ルール

・「会社が、社長から土地を借りる」と税金の問題が発生します」はこちら(1/24)

・「会社が権利金を支払うケース」はこちら(1/31)

・「会社が相当の地代を支払うケース」はこちら(2/7)

・「権利金に代えて、相当の地代に満たない地代を支払うケース」はこちら(2/21)

・「無償返還に関する届出書を提出すると認定課税は行われません」はこちら(2/28)

土地売買の税務ルール

・「会社が社長から土地を買う。その時の時価をどう算定するか」はこちら(12/13)

・「会社が社長から土地を買う。社長と会社の税金はどうなりますか?」はこちら(12/20)

・「会社が、社長から低額で土地を買うと税金の問題が発生します」はこちら(12/27)

・「会社が、社長から高額で土地を買うと…」はこちら(1/3)

・「社長が、会社から低い価額で土地を買うと…」はこちら(1/10)

・「社長が、会社から時価より高い価額で土地を買うと…」とはこちら(1/17)

建物貸借の税務ルール

・「会社が社長から建物を借りる」はこちら(10/11)

・「会社が社長から建物を借りる、社長の税金」はこちら(10/18)

・「社長が会社から建物を借りる、家賃のルール」はこちら(10/25)

・「社長が会社から建物を借りる、低額家賃の場合」はこちら(11/1)

金銭貸借の税務ルール

・「会社が社長からお金を借りる」はこちら(11/8)

・「会社が社長からお金を借りる、高金利の場合」はこちら(11/15)

・「会社が社長からお金を借りる、無利息の場合」はこちら(11/22)

・「社長が会社からお金を借りる」はこちら(11/29)

・「社長が会社からお金を借りる、無利息の場合」はこちら(12/6)

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制」特例のポイント解説

・木曜日は「法人節税策の基礎知識【創業者向け】」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。