「有料老人ホーム」や「サービス付き高齢者向け住宅」で提供される食事が、軽減税率(8%)となる場合の2つのルール ~ 消費税⑭

水曜日は消費税の記事を掲載します。

特養、老健、グループホーム、デイサービスなどの食事は、消費税は非課税ですが、有料老人ホームやサービス付き高齢者向け住宅の食事は、消費税は課税です。

また、老人ホームやサービス付き高齢者向け住宅の食事は、今回の消費税の引き上げにより、取扱いは複雑になります

「有料老人ホーム」や「サービス付き高齢者向け住宅」で提供される食事が、軽減税率(8%)の対象となるには2つのルールがあります

ひとつは

■入居者基準

サービス付き高齢者向け住宅の入居者の要件は、①60歳以上の者、②要介護認定・要支援認定を受けている60歳未満の者、③それらの者と同居している者です。

これらの者であれば、高齢者向けの住まいであれば、提供場所が食堂でも居室でも対象となります。

一方、家族等の来訪者や外部利用者は軽減税率の対象外です。職員も対象外です。つまり消費税は10%になります。

■金額基準

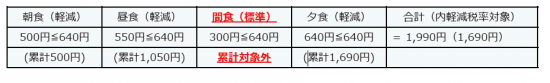

次の2つの金額をみたせば、軽減税率8%の適用です。

① 1食につき640円(税抜)以下であること

640円を超える食事については、軽減税率の対象となりません。

② 1日の食費の累計額が1日1,920円に達するまでのもの

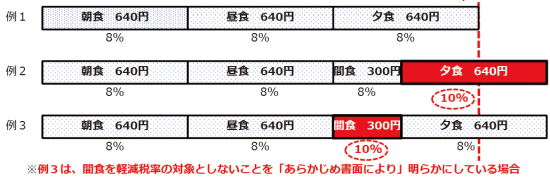

1日の食費の累計額が1,920円を超える場合、超えた食事については軽減税率の対象とはなりません。ただし、「あらかじめ書面により」累計額の計算の対象となる食事を明らかにしている場合は、8%の軽減税率が適用できます。

では「あらかじめ書面により明らかにしている場合」とは、どのような意味でしょう

次のようなケースです。

つまり、具体的には累計額の計算の対象となる食料品の提供を「朝食、昼食、夕食」と明らかにしている場合です。

次のような考え方します。

(出所:公益社団法人全国有料老人ホーム協会)

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

秋の1日を元気にお過ごしください。

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しています。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しています。

消費税

① 持ち帰りと店内飲食を、税込みで同じ価格にする方法があります

② 国内で行う商品の発送、内国法人は輸出免税の適用を受けることができません

④ 消費税アップ後、消費税負担が下がり増税後の方が得になります

⑤ どう選択するか?「軽減税率対策補助金」と「キャッシュレス・消費者還元事業」

⑥ 軽減税率導入に伴う、飲食料品を取扱う「卸売業者」や「小売業者」のキホン

⑦ 税抜き/税込み、どちらの表示が正しいの?わかりづらい外税表示と総額表示

⑨ 来年の確定申告時には消費税率8%から10%の差額に対応する消費税額が増加します

⑩ 国外事業者に支払うインターネット宿泊予約サイトへの掲載手数料の取扱い

⑪ 「消費税の軽減税率」で飲食店の価格表示はどうなるのか?どうするのか?

⑫ テイクアウトできる飲食店の価格表示?税込価格を異なるようにする場合

⑬ 有料老人ホーム、サービス付き高齢者向け住宅などの食事の提供は課税です

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成31年度介護報酬改定の重要事項」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日はテーマ決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。