「委託販売」受託者が総額処理をしている場合に注意したいこと~ インボイス制度 消費税[662]

消費税の記事を掲載します

受託者が総額処理する場合、本来の仕入れではありませんのでインボイスは不要です

を紹介します。

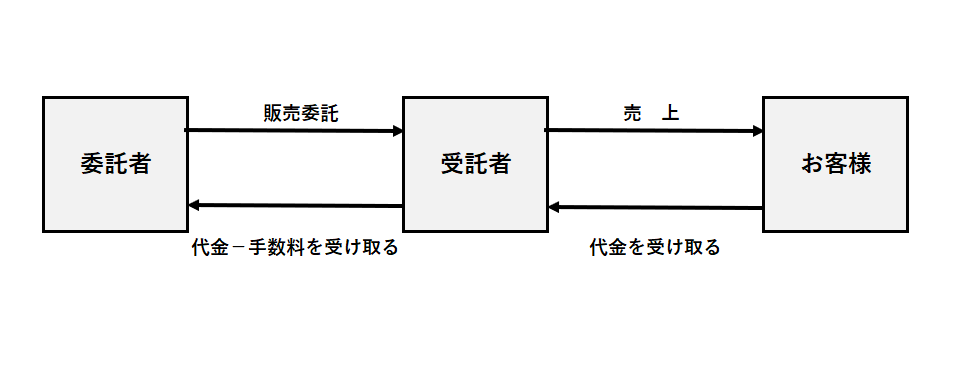

そもそも委託販売とは

自社の商品などの販売を、手数料を支払い他人に委託することをいいます。販売業務を委託した人を委託者、委託された人は受託者といいます。

受託者は、販売業務に関する手数料を報酬として受け取ります。

委託販売のイメージです

たとえば、受託者の販売金額が1,000円、委託販売手数料が100円の場合の委託者と受託者の売上高は、次のとおりのルールです。

このうち、受託者の例外処理「総額処理」とは

委託された商品の販売金額を課税売上高とします。委託者に支払う金額を課税仕入高とします。

ただし、委託者から課税資産の譲渡のみを行うことを委託されている場合に限られます。

受託者が総額処理を行う場合

あくまでも特例ですので、仕入れとして計上した金額も本来の課税仕入れではありません。

インボイスは発行できませんのでインボイスの保存は不要です。

【委託販売等の手数料に係る受託者の売上税額の計算】

Q:

① A社は委託販売に係る資産の譲渡について受託し、その手数料を受け取っています。売上税額の計算について、委託された商品の譲渡に伴い収受した金額を課税資産の譲渡の金額とし、委託者に支払う金額を課税仕入れに係る金額(総額処理)としています。

② インボイス保存方式の下でこの場合の取扱いについて教えてください。なお、A社が委託された商品の販売は軽減税率の適用対象ではありません。

A:

① 委託販売の受託者においては、委託者から受ける委託販売手数料が役務の提供の対価となります。

② 委託者から軽減税率の適用対象とならない課税資産の譲渡のみを行うことを委託されている場合、委託された商品の譲渡に伴い収受した金額を課税資産の譲渡の金額とし、委託者に支払う金額を課税仕入れに係る金額(総額処理)とすることが認められています。

③ インボイス保存方式においても、委託された商品の販売が軽減税率の適用対象でない場合には、委託された商品の譲渡等に伴い収受した金額を課税資産の譲渡等の金額とし、委託者に支払う金額を課税仕入れに係る金額とすることができます。

④ この場合、委託者に支払う金額に係る課税仕入れに関し、インボイスの保存は不要です。

(出所:国税庁 インボイスQ&A問124)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

春の1日、朗らかにお過ごしくださいね。

[編集後記]

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

土・日・祝日は、ブログをお休みしております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。