2割特例よりも簡易課税制度を適用した方が有利な場合 ~ インボイス制度 消費税[517]

消費税の記事を掲載します。

「卸売業」の場合。簡易課税制度を適用して申告するときは90%のみなし仕入率が適用されます。2割特例を適用するよりも簡易課税が有利です

を紹介します。

Q:

1 ハンドメイド作家が作成した雑貨を仕入れ、小売店に販売する事業を営んでいる個人事業者です。

2 これまで免税事業者でしたが、令和5年10 月1日から適格請求書発行事業者となり、令和5年分について初めて消費税の確定申告を行います。

3 このような場合、消費税の納付税額を軽減できる2割特例や、簡易課税制度も適用できると思います。どのような方法により消費税の申告を行えばよいのでしょうか?

A:

消費税の申告方法は次の3つです

A: 仕入控除税額について実額で計算する「一般課税」

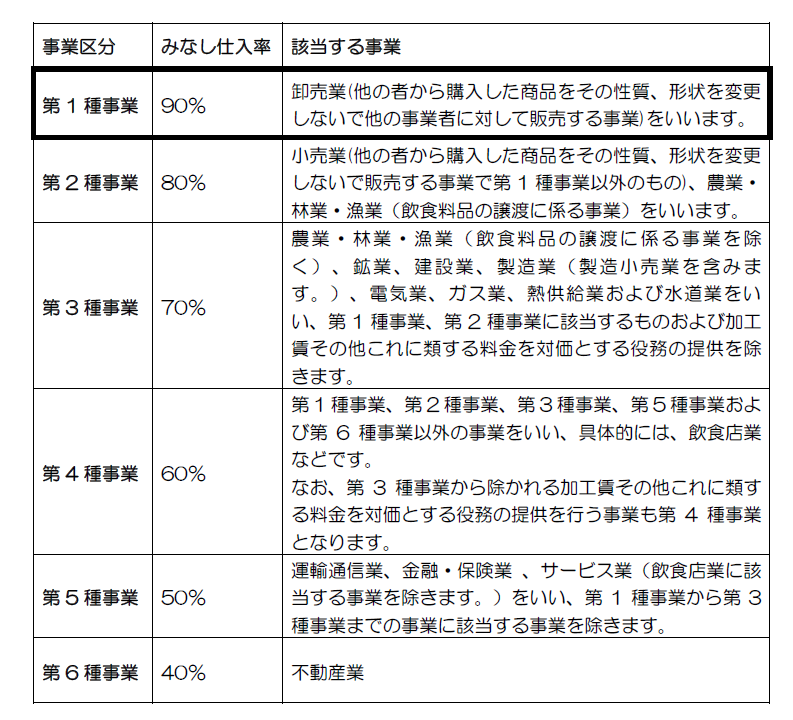

B: 業種ごとに決められたみなし仕入率を適用し仕入控除税額を計算する「簡易課税制度」

C: 免税事業者から適格請求書発行事業者となった方を対象に、売上税額の2割を納税額として計算する「2割特例」

ご質問の事業者の事業は「卸売業」に該当します

簡易課税制度を適用して申告する場合、90%のみなし仕入率が適用されることになりますので、2割特例を適用するよりも、消費税の納付金額が少なくなります。

つまり、簡易課税制度を選択する方が有利です。

(2割特例は簡易課税でいうと第2種事業でみなし仕入率80%に該当します)

<参考>

→ インボイス制度の開始から3年間。納税額を売上税額の2割とする「2割特例」

2割特例は適用を受ける旨を確定申告書の際に付記することで適用できます

一方、簡易課税制度は、原則として、適用を受けようとする課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を提出する必要があります。

また、その課税期間の基準期間における課税売上高が5,000 万円以下である場合に限ります。

しかし、次のような特例があります

免税事業者が登録日から課税事業者となる経過措置の適用を受ける場合には、その登録日の属する課税期間から簡易課税制度の適用を受ける旨を記載した届出書をその課税期間中に提出すれば、その課税期間から、簡易課税制度の適用を受けることができます。

したがって、今回、令和5年分の申告について簡易課税制度の適用を選択する場合

課税期間の末日(令和5年12 月31 日)までに「消費税簡易課税制度選択届出書」を提出する必要があります。

<参考>

→ 令和5年10月1日からインボイス登録した免税事業者が簡易課税を選択する手続き

ただし、簡易課税では還付申告はできませんので注意します

なお、多額の設備投資などがあり、課税仕入れ等に係る消費税額が課税売上げに係る消費税額を上回る場合、一般課税であれば還付税額が生じます。

簡易課税制度や2割特例を適用している場合に、通常、還付税額が生じることはありません。

ちなみに簡易課税によるみなし仕入率は次のとおりです.

(出所:国税庁 多く寄せられるご質問 令和5年11月13日更新「問13」)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

冬の1日、朗らかにお過ごしくださいね。

[編集後記]

ブログは、曜日によりテーマを決めて書いております。

現在は、インボイスなどおもに消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。