インボイス制度の「2割特例」はここに注意!~ インボイス制度 消費税[371]

消費税の記事を掲載します。

今回は

消費税の申告・納付が簡易に計算できる経過措置「2割特例」について

を紹介します。

「2割特例」とは

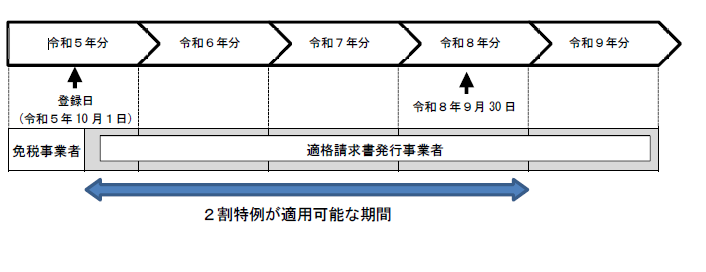

令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者(免税事業者が「消費税課税事業者選択届出書」の提出により課税事業者となった場合を含みます。)がインボイス発行事業者となる場合には、納付税額の計算において控除する金額を、その課税期間における課税標準である金額の合計額に対する消費税額から売上げに係る対価の返還等の金額に係る消費税額の合計額を控除した残額に8割を乗じた額(「特別控除税額」といいます。)とすることができる経過措置(「2割特例」といいます。)が設けられています。

課税事業者がインボイス発行事業者となった場合であっても

インボイス発行事業者となった課税期間の翌課税期間以後の課税期間について、基準期間の課税売上高が1千万円以下である場合には、原則として、2割特例の適用を受けることができます。

「2割特例」は届出が不要です

「2割特例」は、簡易課税制度のように事前の届出や継続して適用しなければならないという制限はありません。

申告書に「2割特例」の適用を受ける旨を付記することにより、適用を受けることができます。

「2割特例」を適用した場合の納付税額の計算イメージは次のとおりです

納付税額 = 売上税額 - 特別控除税額(売上税額の80%)=売上税額の2割

個人事業者(12月決算の法人)の場合

(本来免税事業者である事業者がインボイス発行事業者となる場合)

(出所:インボイスに関するQ&A 令和5年4月改訂 問112)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

春の1日、元気にお過ごしくださいね!

[編集後記]

金曜日の「資産税」はお休みしました。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日~水曜日は「消費税」

・金曜日は「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。