飲食店の場合、消費税の課税事業者となったとき、あなたはどちらの方法を選びますか?一般課税と簡易課税どちらが有利か? ~ インボイス制度 消費税[199]

消費税の記事を掲載します。

今回は

一般課税と簡易課税どちらが有利か?一度、インボイス制度導入前に検討しましょう

を紹介します。

前回の記事で、免税事業者が課税事業者を選択した場合、一般課税と簡易課税どちらが有利か?を説明しました

<参考>

→ 免税事業者が課税事業者を選択した場合、一般課税と簡易課税どちらが有利か?

具体的に検討してみます。

たとえば

イタリアンビストロで年間950万円の売上で、ご主人のみで経営。

食材費250万円、地代家賃240万円、光熱水費などの経費48万円のケースで考えると

課税事業者としてインボイスを発行することを選択した場合

A:一般課税の場合の仕入税額控除額は

(240万円+48万円)×10%+250万円×8%=約49万円

B:簡易課税の仕入税額控除額は

950万円×10%×60%=約57万円

飲食サービス業は第4種事業でみなし仕入率は60%です。

したがって、この場合は簡易課税有利です。

しかし、どのような場合でも簡易課税が有利とは限りませんので、最新の決算書から個別に試算するようにしましょう。

簡易課税の適用を受けようとする場合、特例ルールがあります

特例ルールとは

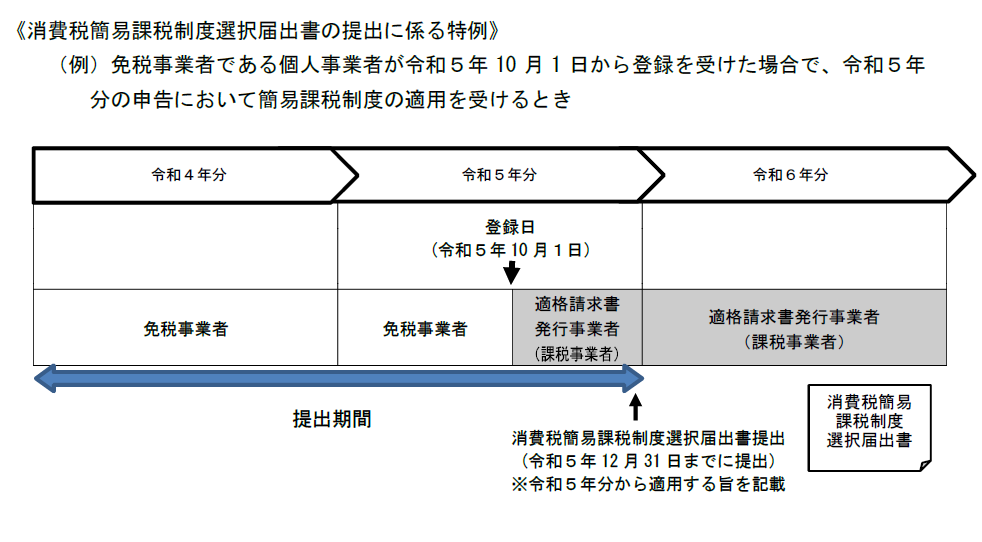

免税事業者が令和5年10 月1日から令和11 年9月30 日までの日の属する課税期間中に登録を受けることとなった場合には、登録日(令和5年10 月1日より前に登録の通知を受けた場合であっても、登録の効力は登録日から生じます。)から課税事業者となる経過措置です。

次のような手続きになります。

(出所:インボイスに関するQ&A 令和4年4月改訂 問10)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

秋の1日、元気にお過ごしくださいね!

[編集後記]

トップ画像は次女から提供があった画像です。

「うさぴょん」と「茶々丸」だそうです。洋菓子ヒロタの動物シュー。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。