インボイスにより、すべての免税業者が影響を受けるわけではありません ~ インボイス制度 消費税[196]

消費税の記事を掲載します。

今回は

インボイスの影響を受けない「免税事業者」があります

を紹介します。

販売先が課税事業者であるときは、免税事業者は販売先に迷惑をかけないようにするためには、課税事業者になるしかありません。

その場合には免税事業者には新たに消費税の申告と納税が発生します。

消費税が大変なのは、決算が赤字で法人税や所得税の納税がなくても消費税の納税は必ず発生することです。

したがって、免税事業者(全国の事業者に占める割合は60%超)が課税事業者となる場合は、簡易課税制度などの選択を視野にいれて、有利・不利を慎重に検討し、インボイス制度への取り組みを進める必要があります。

インボイス制度の影響を受けない免税事業者とは

商品やサービスの販売先が、消費者、事業者であっても免税事業者や簡易課税制度を選択している者の場合は、そもそもこれらの販売先はインボイスが不要です。

そのため、売り手(免税事業者)は、インボイスを交付する必要性がないわけです。

従来のまま免税事業者でよいわけです。

たとえば

お客さまが個人で売上が800万円程度の鍼灸・整体業の個人事業主や八百屋さんなどは、そのまま免税事業者を継続すれば問題ありません。

介護業や医療業など売上に消費税が課されない業種も同じです。

販売先が免税事業者や簡易課税制度を選択している場合

次の理由からインボイス制度影響を受けません。

■ 販売先が免税事業者の場合

販売先は消費税の納税義務者ではありませんので、仕入税額控除は関係ありません。販売先が受け取る請求書がインボイスでなくても、消費税の計算をすることはありませんし、申告・納付を必要としていませんので、インボイス制度の影響を受けません。

■ 販売先が簡易課税制度を選択している場合

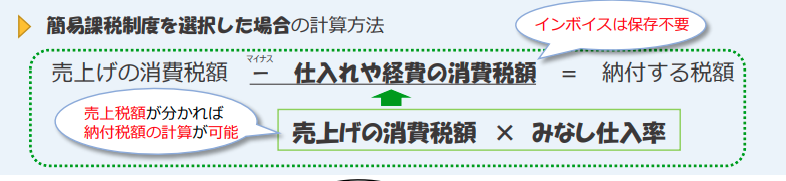

販売先は、課税事業者で消費税の納税義務者になります。しかし、簡易課税を選択している場合は、仕入税額控除は売上高の消費税により計算しますので、インボイスをもらったとしても消費税税額の計算に使用しません。

インボイスをもらったとしても、納付する消費税額は変わりません。

ちなみに簡易課税制度を選択している販売先は、次のような消費税の計算をしています。

(出所:国税庁HP)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

夏の1日、元気にお過ごしくださいね!

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。