免税事業者である個人事業者が令和5年 10 月 1 日から登録を受けた場合で、令和5年分の申告において簡易課税制度の適用を受けるとき(特例) ~ インボイス制度 消費税[133]

インボイス制度の記事を掲載します。

今回は

消費税簡易課税制度選択届出書の提出に係る特例について

を紹介します。

適格請求書等保存方式(インボイス制度)は

令和5年10月1日に始まります。

インボイス制度では次の6点が変わります(ざっくりと)

① 請求書に記載する事項が変わります。

② 適格請求書は登録を受けた事業者のみが交付できます。

③ 登録を受けた事業者には適格請求書を交付する義務が生じます。

④ 仕入税額控除の適用を受けるためには適格請求書等の保存が必要となります。

⑤ 税額計算の方法が変わります。

⑥ 登録には申請が必要です。

インボイス制度が導入により、今まで免税事業者であった事業者が課税事業者を選択することが出てきます

そうした場合は「原則課税」または「簡易課税」を選択することになります。その際に、有利不利を検討して届出を提出することになります。

<参考>

→ 免税事業者の大家さんが店舗や駐車場を貸している場合、インボイス制度が始まる前に対応を考えておく必要があります

→ 「原則課税」または「簡易課税」の選択。その有利・不利の判定の仕方

簡易課税が有利となった場合には、適格請求書発行事業者として登録申請を行い、簡易制度を選択するときは、次のような考え方をします。

原則として

① 簡易課税選択届出書

簡易課税制度の適用を受けるためには、適用を受けようとする課税期間の初日の前日までに届出書を提出する必要があります。

② 課税事業者選択届出書

免税事業者が適格請求書発行事業者の登録を受けるためには、「課税事業者選択届出書」を提出して、課税事業者となる必要があります。

ただし、登録日が令和5年10月1日の属する課税期間中である場合、この届出書を提出しなくても登録を受けることができます。登録日以降は自動的に課税事業者になります。

令和5年10月1日の属する課税期間については次の特例があります

「消費税簡易課税制度選択届出書の提出に係る特例」です。

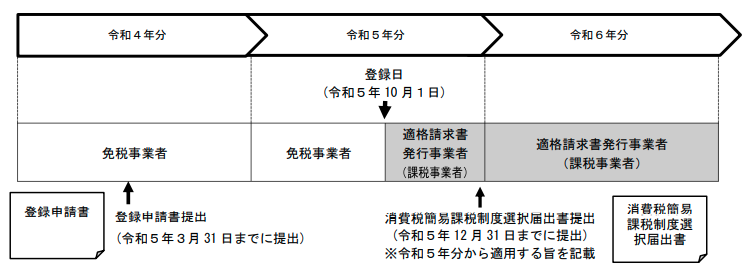

免税事業者である個人事業者が令和5年 10 月 1 日から登録を受けた場合で、令和5年分の申告において簡易課税制度の適用を受けるとき

つまり、免税事業者は令和5年10月1日を含む期間に適格請求書発行事業者として登録申請をして登録を受けた場合に、その課税期間から簡易課税制度の適用を受ける旨を記載した「簡易課税選択届出書」を提出した場合は,その課税期間の初日の前日に同届出書を提出したものとみなされるという取り扱いです。

<参考>

令和4年中に適格請求書発行事業者として「登録申請書」と「簡易課税制度選択届出書」の両方を提出した場合

個人事業者(免税事業者)が、令和4年中に登録申請書と簡易課税制度選択届出書を提出した場合、令和5年10月1日から課税事業者となる制度の適用を受けることになります。

適格請求書発行事業者の登録の効力が生じるのは令和5年10月1日です。令和4年9月30日までは免税事業者の取り扱いになります。

(出所:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 問10)

「変化を探し、変化に対応し、変化を機会として利用する」

(ピーター F.ドラッカー)

秋の1日、元気にお過ごしくださいね。

【編集後記】

トップ画像は、日曜日に自宅で焼いたアンパンです。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・火曜日は「消費税」

・水曜日は「消費税」

・木曜日は「経理・会計」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。