免税事業者が令和5年10 月1日の属する課税期間中に登録を受ける際に注意したいポイント【インボイス制度で何か変わるのか?】~ 消費税[104]

消費税の記事を掲載します。

今回は

免税事業者が令和5年 10 月1日の属する課税期間中に登録を受ける場合は、登録のみで課税選択届出書の提出は不要です

を紹介します。

適格請求書等保存方式(インボイス制度)は

令和5年10月1日に始まります。

インボイス制度では次の6点が変わります(ざっくりと)

① 請求書に記載する事項が変わります。

② 適格請求書は登録を受けた事業者のみが交付できます。

③ 登録を受けた事業者には適格請求書を交付する義務が生じます。

④ 仕入税額控除の適用を受けるためには適格請求書等の保存が必要となります。

⑤ 税額計算の方法が変わります。

⑥ 登録には申請が必要です。

免税事業者が適格請求書発行事業者の登録を受けるためには課税事業者を選択する必要があります

<参考> その場合の手続は次のとおりです

→ 適格請求書を発行するには、課税事業者も免税事業者も登録を受ける必要があります

ただし、次のような例外があります

令和5年10月1日を含む課税期間中に登録を受けた場合は、登録を受けた日から課税事業者になる経過措置があります。

ポイントは次の2つです。

■ この場合は登録申請書のみを提出します。

■ 消費税課税事業者選択届出書の提出は不要です。

登録日から課税事業者となるという点がポイントです

つまり、経過措置の適用を受けることとなる場合は、登録日から課税事業者となります。したがって、登録を受けるに当たり課税選択届出書を提出する必要はありません。

「登録日」とは

登録申請書の提出を受けた税務署長は、登録拒否要件に該当しない場合には、適格請求書発行事業者登録簿に法定事項を登載して登録を行います。登録を受けた事業者に対して、その旨を書面で通知することとされています。

登録の効力は、通知の日にかかわらず、適格請求書発行事業者登録簿に登載された日(登録日)に発生します。

このため、登録日以降の取引については、相手方(課税事業者に限ります。)の求めに応じ、適格請求書の交付義務が生じます。

<参考> 免税事業者に係る登録の経過措置

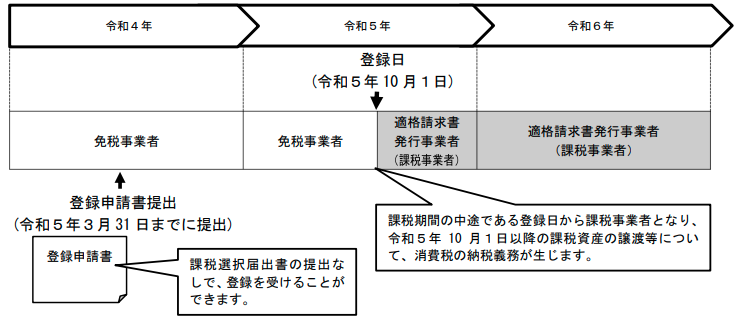

たとえば、免税事業者である個人事業者が

① 令和5年3月31日までに登録申請書を提出。

② 令和5年10 月1 日(登録日)に登録を受けた。

次のようなイメージです。

(出所:国税庁 適格請求書等保存方式の関するQ&A )

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

初夏の1日を朗らかにお過ごしください。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・火曜日は「消費税」

・水曜日は「消費税」

・木曜日は「経理・会計」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。