居住用賃貸建物の課税仕入れについては、仕入税額控除の適用は認められません ~ 消費税[78]

水曜日は消費税の記事を掲載します。

今回は

令和2年10月から居住用賃貸建物の取得については仕入税額控除が見直されています

を紹介します。

仕入税額控除は、課税売上高5億円以下、かつ、課税売上割合95%以上の場合、全額控除の適用を受けることができます。

ただし、居住用賃貸建物の課税仕入れについては、仕入税額控除の適用は認められません。

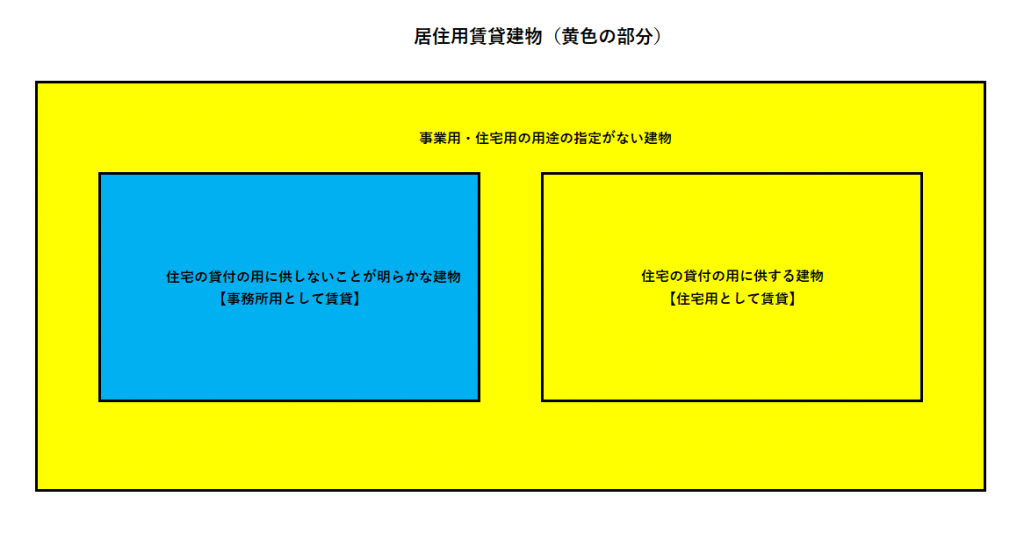

居住用賃貸建物とは

住宅の貸付けの用に供しないことが明らかな建物以外の建物であって高額特定資産または調整対象自己建設高額資産に該当するものです。

つぎの図で黄色部分が居住用賃貸建物になります。

住宅の貸付けの用に供しないことが明らかな建物とは

建物の構造や設備の状況により住宅の貸付けの用に供しないことが客観的に明らかなものをいいます。

たとえば、すべてが店舗である建物などは、住宅の貸付けの用に供しないことが明らかな建物に該当します。

合理的なルールにより区分している場合は

たとえば建物の一部が店舗用になっている居住用賃貸建物を、その構造および設備その他の状況により住宅の貸付けの用に供しないことが明らかな部分とそれ以外の部分(「居住用賃貸部分」といいます。)とに合理的に区分しているときは

その居住用賃貸部分以外の部分に係る課税仕入れ等の税額については、これまでと同じく、仕入税額控除の対象になります。

廊下やエントランスなどの共用部分についても同様に合理的なルールにより仕入税額控除の適用をかんがえることになります。

<参考>

高額特定資産とは

一の取引単位につき、課税仕入れ等に係る支払対価の額(税抜き)が 1,000 万円以上の棚卸資産または調整対象固定資産をいいます。

調整対象自己建設高額資産とは

他の者との契約に基づき、または事業者の棚卸資産として自ら建設等をした棚卸資産で、その建設等に要した課税仕入れに係る支払対価の額の100/110に相当する金額等の累計額が1,000 万円以上となったものをいいます。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

冬の1日を元気にお過ごしください。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」または「決算書の読み方」など

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。