贈与は受けたが、家が完成しない。「住宅取得等資金の贈与税の非課税」の適用が受けられますか?(その1)

そろそろ準備を初めてくださいね。毎週日曜日は、2018年の確定申告に向けて

「住宅取得等資金の贈与税の非課税」について、連載で誤りやすい事例を紹介しています。

この制度は人気があります。多くの方が活用を検討されている制度だと思います。

「住宅取得等資金の贈与税の非課税」の誤りやすい事例の第2回目。

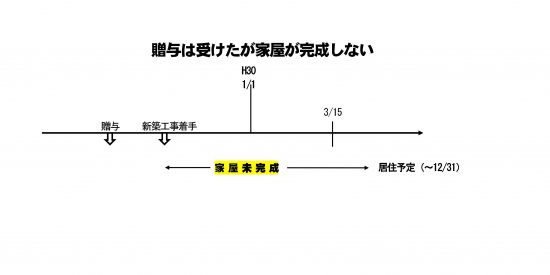

住宅用の家屋の新築又は取得については、「平成30年3月15日までに住宅用の家屋の新築の工事が完了」していることが原則となっていますが、次のような場合は特例の適用は認められるでしょうか?

Q 平成29年中に親から住宅取得等資金の贈与を受けました。

翌年3月15日までに、贈与を受けた住宅取得等資金の全額を、住宅用家屋の新築のための対価に充てました。しかし、工事や近隣対策等の諸事情で、家の完成が3月16日以降に延びることとなりました。特例の適用は認められるのでしょうか?

A 請負契約により住宅用家屋を新築する場合、贈与の年の翌年3月15日において、屋根を有し、土地に定着した建造物と認められる時以降の状態にある場合(新築に準ずる場合)で、完成した住宅用家屋を同日後遅滞なく受贈者の居住の用に供することが確実であると見込まれる場合には、次の書類を申告書に添付することにより特例が適用できます。

① 新築に係る工事の請負契約書の写しなどでその家屋が住宅用の家屋に該当すること及び床面積を明らかにする書類

② 新築に係る工事を請け負った建設業者などの住宅用の家屋が工事の完了に準ずる状態にあることを証する書類(工事の完了予定年月の記載があるものに限ります。)

③ 新築をした住宅用の家屋を居住の用に供したときは遅滞なく登記事項証明書を所轄税務署長に提出すること

※ 一定の書類については、「贈与は受けたが、家が完成しない。非課税の適用は受けられますか?(その3)こちら

ただし、贈与を受けた年の翌年(平成30年)の12月31日までに、受贈者の居住の用に供されていない場合には、特例は適用できません。

その場合には、贈与税の修正申告書を提出する必要がありますので、注意ください。

上手に非課税の特例を活用すれば、お得です。

贈与税などの確定申告にあたっては、事前に信頼できる専門家に相談されることをおすすめします。

非課税などの適用や申告に不安な方は、電話やメールでお気軽にご相談ください(初回は無料です)。

関連記事

・「贈与は受けたが、家が完成しない。非課税の適用は受けられますか?(その2)」はこちら(1/14)

日曜日は、「住宅取得等資金の贈与の非課税」の誤りやすい事例を紹介しています。

・「贈与は受けたが、住宅に住めない!非課税の適用は受けられますか?」はこちら(10/22)

・「贈与は受けたが、マンションは建築中。適用は受けられますか?」こちら(11/5)

・「住宅ローン控除との併用できますか?」はこちら(11/12)

・「土地取得に贈与資金を全額使いました。適用は受けられます?」はこちら(12/10)

・「非課税限度額700万円が平成31年4月から大きくなります」はこちら(12/17)

・「住宅取得等資金の贈与の非課税と相続時精算課税と、両方を選択できます」はこちら(12/31)

・「中古住宅の取得とその住宅を省エネ住宅にするために親から資金贈与を受けました。どちらの贈与も非課税にしたい!」はこちら(1/7)

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~初めて開業する方に、税理士からお伝えします」

・火・木曜日は「介護事業の基礎知識バージョンアップ゚編」

・水曜日は「同族会社とその役員の手引き」

・金曜日は「相続税についてわかりやすく」

・土曜日は「会計の勉強を始めた起業者の方に“会計超理解ハンドブック”」

・日曜日の「住宅取得等資金の贈与の非課税の誤りやすい事例」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。また、読者が理解しやすいように厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。弊当事務所との協議により実施した場合を除き、本情報の利用により損害が発生することがあっても、弊事務所は一切責任を負いかねます。