贈与は受けたが、住宅に住めない!住宅取得等資金の贈与税の非課税の適用は受けられますか?

2018年の確定申告に向けて、そろそろ準備を初めてくださいね。毎週日曜日は、確定申告で誤りやすい事例を照会していきます。今回から

「住宅取得等資金の贈与税の非課税」で誤りやすい事例を紹介していきます。

この制度は人気があります。多くの方が活用を検討されている制度だと思います。

「住宅取得等資金の贈与税の非課税」のチェックシート中の、「受贈者の居住の用に関する事項」では、

「既に新築または取得をした住宅用の家屋に居住している」ことが原則となっています。次のような場合は特例の適用は認められるでしょうか?

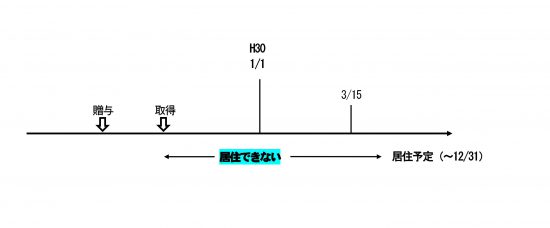

Q 平成29年中に親から住宅取得等資金の贈与を受けました。翌年3月15日までに、贈与を受けた住宅取得等資金の全額を、住宅用家屋の新築のための対価に充てました。しかし、仕事の事情でその新しい住宅に3月15日までに居住できません。

特例の適用を受けられるのでしょうか?

A 贈与を受けた年の翌年の3月15日までに居住しない場合であっても、取得した住宅用家屋を遅滞なく受贈者の居住の用に供することが確実と見込まれる場合には、次の書類を申告書に添付することにより適用できます。

① 住宅用家屋の新築又は取得後直ちに居住の用に供することができない事情及び居住の用に供する予定時期を記載した書類

② 住宅用家屋を遅滞なく居住の用に供することを約する書類

ただし、贈与を受けた年の翌年(平成30年)の12月31日までに、受贈者の居住の用に供されていない場合には、特例は適用できませんので、注意してくださいね。

その場合には、贈与税の修正申告書を提出する必要があります。

過去のブログ記事でも、「住宅取得等資金の贈与税の非課税」を分かりやすく紹介しています。参考にしていただければと思います。

過去の参考記事はこちらです。

「息子がマイホームを購入し、不足資金を親が援助します」はこちら(7/10)

「子供が親から住宅資金をもらった場合の贈与税の非課税」はこちら(7/17)

「リフォーム資金を親が出資した場合〝住宅取得等資金の贈与の特例〟を使えます」はこちら(7/24)

贈与税などの確定申告にあたっては、事前に信頼できる専門家に相談されることをおすすめします。

所得税や贈与税の非課税などの適用や申告に不安な方は、電話やメールでお気軽にご相談ください(初回は無料です)。

月・水・金は次のとおり税務の記事を

月曜日は「マイホームの税金の手引き」

水曜日は「同族会社とその役員の手引き」

金曜日は「いざそのときにあわてないための相続税や贈与税に関する知識」

日曜日は「2018年3月申告用の所得税確定申告の手引き」

・「医療費控除は家族全体で考えます!『生計を一にする』はこう考えましょう」はこちら(10/15)

・「還付申告するとき、他の所得を含めていますか?」はこちら(10/8)

火・木・土曜日は、「介護事業の基礎知識バージョンアップ編」として記事を紹介しています。

「介護事業の基礎知識バージョンアップ編」は、ケアビジネスに関心がある方やこれから介護事業の経営に取り組まれようと考えられている方を対象に、介護事業に関する基本的で重要な事項を紹介する内容にしていきます。

最近の火・木曜日の介護事業の基礎知識バージョンアップ編」の記事は次のとおりです。

・「グレーゾーン解消制度の活用!ヘルスケア事業(介護保険外事業)」成功に向けて」はこちら(10/19)

・「ヘルスケアサービス事業の創出が難しい理由(志水武史氏)」はこちら(10/12)

最近よく読まれている記事

・「平成30年度の介護報酬改定まで、あと4か月およびそのスケジュール感」はこちら(8/17)